लोग निवेश करने की योजना क्यों बनाते हैं इसलिए न कि भविष्य में यह निवेश उनके लिए फायदेमंद साबित हो। निवेश के पीछे उनका एकमात्र उद्देश्य इस बात को लेकर होता है कि वो ज्यादा से ज्यादा रिटर्न प्राप्त कर सकें वो भी बिना किसी अतिरिक्त जोखिम के इसलिए उन्हें बहुत सोच समझ कर निवेश करना चाहिए।

उन्हें इस आधार पर निवेश की योजना बनानी चाहिए कि उनके द्वारा लगाए गए पैसे पर उन्हें कम समय में ज्यादा रिटर्न मिले। इसके लिए जरूरी है कि वो भारत में निवेश के 7 बेहतरीन विकल्पों के बारे में जानें और फिर उसमें निवेश करने के बारे में फैसला करें।

हम आपके पैसों की वैल्यू और निवेश के उद्देश्य दोनों को समझते हैं इसलिए आपको निवेश के 7 सबसे अच्छे विकल्पों के बारे में बताने जा रहे हैं। ये न केवल आपके निवेश के लक्ष्यों को पूरा करेगा बल्कि बिना अतिरिक्त जोखिम के ज्यादा रिटर्न भी दिलाएगा।

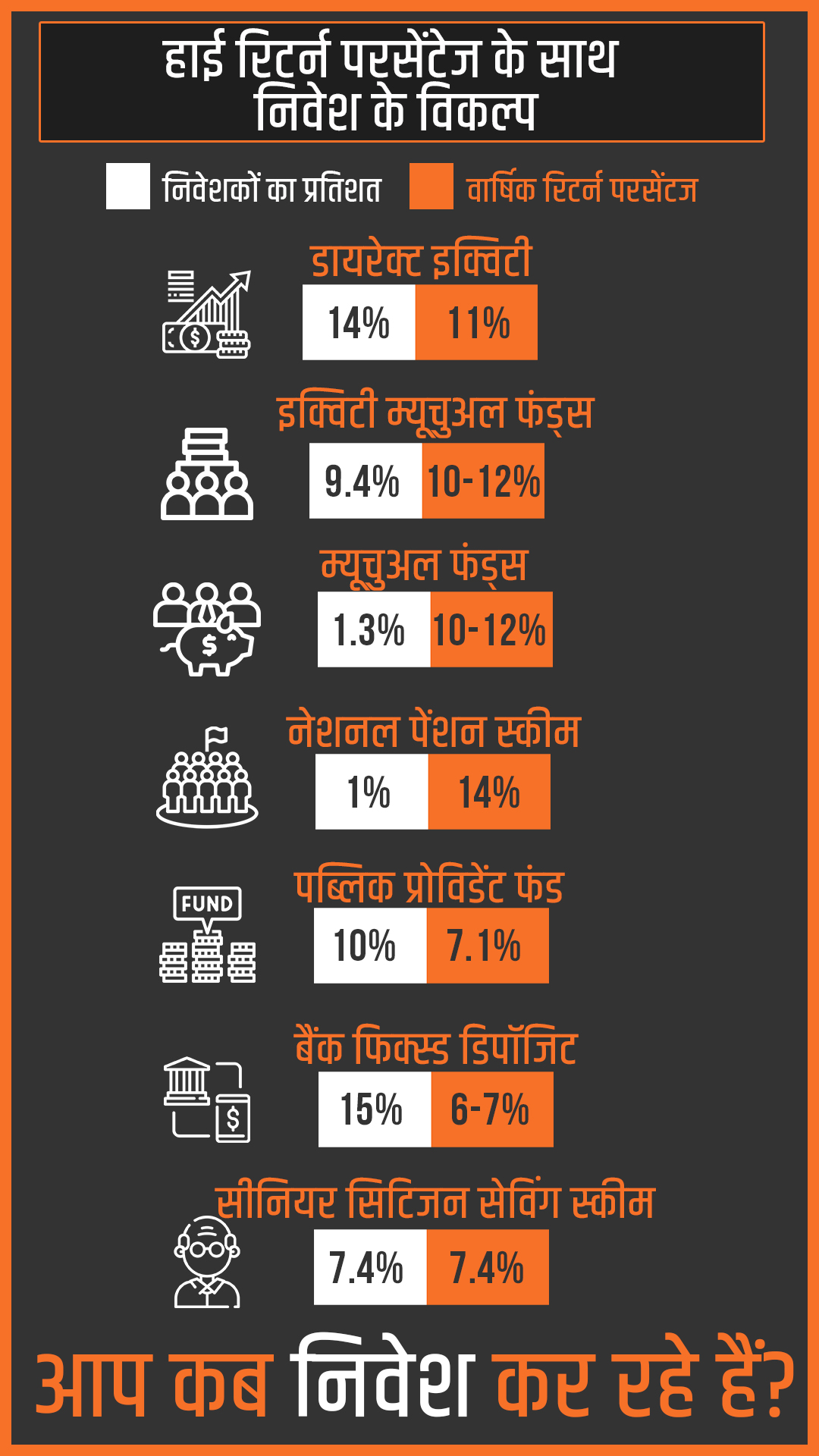

2022 में नए निवेशकों के लिए मौजूद बेहतरीन विकल्प

2022 में नए निवेशको के लिए मौजूद कुछ अच्छे विकल्पों की तलाश करें तो आपके मन में क्या ख्याल आता है क्योंकि जब कोई आपको कम जोखिम के साथ ज्यादा रिटर्न देने वाले विकल्पों के बारे में बताता है तो इस पर आपके लिए विश्ववास करना थोड़ा मुश्किल हो जाता है।

कुछ हद तक यह सही भी है क्योंकि विशेषज्ञों का कहना है कि ज्यादा रिटर्न पाने के लिए आपको ज्यादा जोखिम उठाना पड़ता है जबकि कम जोखिम आपके रिटर्न की संभावनाओं को कम करता है।

इसलिए निवेश के विकल्पों को चुनने से पहले अपनी क्षमताओं का विश्लेषण करना चाहिए। इसके लिए आप निवेशकों के लिए दी गई गाइड को फॉलो (investment guide for young adult in hindi) कर सकते है, जिससे आप अलग-अलग विकल्प में रिटर्न और रिस्क की जानकारी प्राप्त कर सकते है। ये आपके लिए बेहद जरूरी सुझाव है जिसे ध्यान में रख आप एक सही विकल्प चुन सकते है।

मार्केट में वर्तमान में कई निवेश विकल्प मौजूद हैं जो लांग टर्म निवेश की तुलना में अपने साथ उच्च जोखिम तो लाते हैं लेकिन अधिक मुद्रास्फीति-समायोजित रिटर्न (Inflation Adjusted Returns) भी प्रदान करते हैं। दूसरी ओर, ऐसे कई निवेश भी मौजूद हैं जिनमें कम जोखिम होता है लेकिन उसमें रिटर्न भी कम ही मिलता है।

भारत में इन दिनों इन निवेश विकल्पों को, निवेश के लिए सबसे बेहतर माना जाता है।

1. डायरेक्ट इक्विटी

प्रत्येक निवेशक स्टॉक की बदलती प्रवृत्ति और रिटर्न के जोखिम को देखते हुए उसमें निवेश करने की हिम्मत नहीं जुटा पाता है। वे उसके स्थान पर अन्य सभी परिसंपत्ति रूपों की तुलना में ज्यादा मुद्रास्फीति-समायोजित रिटर्न (Inflation Adjusted Returns) देने वाले निवेश विकल्पों को चुनना ज्यादा पसंद करते हैं। इसके लिए उनके पास डायरेक्ट इक्विटी में निवेश करना एक अच्छा विकल्प है।

निवेश करने से पहले इक्विटी (equity meaning in hindi) के बारे में पूरी जानकारी ले और उसके रिस्क और रिटर्न के अनुसार उसमे पैसे लगाए।

2.इक्विटी म्यूचुअल फंड्स

डायरेक्ट इक्विटी फंड के अलावा नए निवेशकों के पास इक्विटी म्यूचुअल फंड का भी बढ़िया विकल्प मौजूद है जो कम जोखिम के साथ ज्यादा रिटर्न का भरोसा दिलाता है।

ऐसी योजनाएं मुख्य रूप से इक्विटी शेयरों में निवेश करती हैं। इक्विटी म्युचुअल फंड, जो अपनी हिस्सेदारी का कम से कम 65 प्रतिशत इक्विटी और इससे जुड़े विकल्प में निवेश करता है।

पहले के कुछ मामलों में देखा गया है कि रिटर्न मुख्य रूप से फंड मैनेजर की रिटर्न प्राप्त करने की क्षमता पर निर्भर करता है। इसके अलावा एक्सचेंज ट्रेडेड फंड (ETF) इंडेक्स फंड के साथ निष्क्रिय रूप से जुड़े होते हैं जिसपर रिटर्न निर्भर करता है। ईटीएफ वो फंड है जिसकी सफलता CNX Nifty या BSE Sensex आदि के सूचकांक (इंडेक्स) पर निर्भर करती है।

3.म्यूचुअल फंड्स

यह उन निवेशकों के लिए बेहतर माना गया है जो नियमित रूप से रिटर्न पाना चाहते हैं। हालांकि ये कम वोलेटाइल प्रवृत्ति के होते है और निवेशकों को पता होता है कि इसमें इक्विटी फंड की तुलना में जोखिम कम होता है।

ये फंड्स निश्चित ब्याज अर्जित करने वाली प्रतिभूतियों पर केंद्रित होते हैं, जिसमें कॉरपोरेट बॉन्ड, ट्रेजरी बिल और सरकारी प्रतिभूतियां शामिल हैं, हालांकि ये यहीं तक सीमित नहीं होते हैं।

राष्ट्रीय पेंशन स्कीम एक लांग टर्म निवेश विकल्प है जिसका रेगुलेशन पेंशन निधि विनियामक और विकास प्राधिकरण (पीएफआरडीए) द्वारा किया जाता है। इसे भारत सरकार द्वारा भारत के नागरिकों को वृद्धावस्था सुरक्षा प्रदान करने के लिए शुरू किया गया है।

यह योजना सुरक्षित और विनियमित बाजार आधारित रिर्टन के जरिए प्रभावशाली रूप से आपकी सेवानिवृत्ति की योजना बनाने हेतु एक आकर्षक विकल्प है। 18 से 65 वर्ष की आयु के बीच के कोई भी भारतीय नागरिक इस योजना में शामिल हो सकते हैं।

एनपीएस टीएर-1 खाते को सक्रिय रखने के लिए आपको न्यूनतम 1000 रुपये का योगदान देने की आवश्यकता होती है।

यह स्कीम इक्विटी और फिक्स्ड डिफॉजिट से लेकर सरकारी फंड, लिक्विड फंड और कॉरपोरेट बॉन्ड जैसे कई तरह के उपकरणों में निवेश करता है। आपको अपने जोखिम प्रोफाइल को ध्यान में रखते हुए इस प्रणाली के माध्यम से इक्विटी में निवेश की जाने वाली राशि तय कर सकते है।

अगर आप Nifty 50 me nivesh kaise kare की जानकारी ढूंढ रहे है तो उसके लिए इंडेक्स म्यूच्यूअल फण्ड एक बेहतर विकल्प है। इसकी पूरी जानकारी ले आप इसमें निवेश करने का फैसला कर सकते है।

5.पब्लिक प्रोविडेंट फंड(PPF)

इस तरह के फंड का कार्यकाल 15 सालों का होता है जिसमें निवेशकों को कर-मुक्त चक्रवृद्धि ब्याज मिलता है। ज्यादा रिटर्न की चाह रखने वालों के लिए यह सबसे उपयुक्त माना जाता है। पीपीएफ की यही प्रवृत्ति इन्हें निवेश के बाकी विकल्पों से इसे ज्यादा रिटर्न देने वाली बनाती है। इतना ही नहीं हर तीन महीनें में सरकार इसके ब्याज दरों की समीक्षा भी करती है।

6.बैंक फिक्स्ड डिपॉजिट(FD)

भारतीय निवेशकों की नजर में बैंक फिक्स्ड डिपॉजिट यानी एफडी को इक्विटी औऱ म्यूचुअल फंड की तुलना में एक सुरक्षित विकल्प के रूप में देखा जाता है।

जमा बीमा और क्रेडिट गारंटी निगम के मानदंडों के अनुसार, बैंकों में जमाकर्ताओं के मूलधन और ब्याज राशि को ध्यान में रखते हुए अधिकतम 5 लाख रुपये तक का कवर दिया जाता है जो पहले केवल एक लाख रुपये था। इसके तहत बैंक स्थगन की स्थिति में जमाकर्ताओं को 90 दिन के भीतर उनके पैसे वापस करेगा।

7.सीनियर सिटीजन सेविंग स्कीम

सीनियर सिटिजन सेविंग स्कीम, भारत में निवेश के लिए कुछ चुनिंदा विकल्पों में से एक है। सीनियर कैटेगेरी की श्रेणी में यह सबसे बढ़िया विकल्प माना जाता है। इसमें 60 साल के ऊपर के लोग बैंक और पोस्ट ऑफिस के माध्यम से निवेश कर सकते हैं।

इसका कार्यकाल 5 सालों का होता है लेकिन मैच्योरिटी के बाद इसे 3 साल तक आगे भी बढ़ाया जा सकता है। इसमें निवेशक अधिकतम 15 लाख तक का निवेश करता है। इस योजना के तहत निवेशक एक से अधिक खाते रख सकते हैं। यहां लागू ब्याज दर त्रैमासिक होता है और इस पर टैक्स भी लगता है।

निष्कर्ष

यहां निवेश के 7 विकल्पों को उनके खासियत के साथ बताया गया है जिसके बारे में पढ़ कर नए निवेशक ये आसानी से निर्णय ले सकते हैं कि उन्हें बिना किसी अतिरिक्त जोखिम के ज्यादा और सुरक्षित रिटर्न कहां मिलेगा?

लेकिन अब सवाल ये उठता है कि कैसे और कहां निवेश करें? यदि आपके मन में भी ये सवाल है तो हम आपकी मुश्किल को आसान कर देते हैं आपको बस Angel One के साथ खाता खोलना होगा।

एंजेल वन निवेशकों को आसान निवेश के बारे में बताता है और इससे जुड़े आवश्यक संसाधन उपलब्ध कराता है। यहां निवेशकों को फ्री में टेक्स्ट, पॉडकास्ट, वेबिनार के माध्यम से उचित सुझाव और अच्छे निवेश विकल्पों के बारे में बताया गया है जिसे निवेशक अपनी जरूरत के हिसाब से चुन कर सीख सकते हैं।

ऑप्शन ट्रेडिंग या शेयर मार्केट में निवेश करने के लिए यदि आप एक सही स्टॉकब्रोकर ढूंढ रहे है तो हमे संपर्क करे और हम आपको एक सही ब्रोकर और उसके साथ अकाउंट खोलने में मदद करेंगे: