स्टॉकब्रोकर रिसर्च की अन्य समीक्षा

रिटर्न ऑन इक्विटी (RoE) एक प्रमुख वित्तीय अनुपात है जो कंपनी के लाभ को मापने में मदद करता है। यह शेयरधारक की इक्विटी का उपयोग करके कंपनी की दक्षता को मापने में मदद करता है। चलिए Return on Equity in Hindi में विस्तार से बात करते है।

लेकिन आगे बढ़ने से पहले जानते है की इक्विटी शेयर क्या है?

जब भी आप स्टॉक मार्केट में किसी कंपनी में निवेश करते है तो आपको उसके बदले कंपनी की हिस्सेदारी यानी की इक्विटी प्राप्त होती है। इसकी गणना आपके ख़रीदे हुए शेयर से की जाती है। अब जब भी आप निवेश करते है तो आप एक अच्छे रिटर्न की अपेक्षा भी करते है, इसी रिटर्न के प्रतिशत को मापने के लिए ROE का इस्तेमाल किया जाता है।

दूसरे शब्दों में, यह मापता है कि शेयरधारक के पैसे पर कंपनी कितना अच्छा रिटर्न कमा रही है। यह निवेशकों के दृष्टिकोण से, सबसे उपयोगी अनुपातों में से एक है। यह उन निवेशकों के लिए सबसे जरूरी उपकरण है जो शेयरों का फंडामेंटल एनालिसिस करना चाहते हैं।

इस प्रकार, यदि आप किसी शेयर में निवेश करना चाह रहे हैं, तो यह आपके लिए काफी ज़रूरी हो जाता है कि इसके ऐतिहासिक स्तर के साथ-साथ कंपनी द्वारा प्रकाशित इक्विटी नंबरों पर आने वाली रिटर्न की भी जांच करें।

Return on Equity Basics in Hindi

शेयरहोल्डर इक्विटी कंपनी की वित्तीय स्क्विस्थिति की जानकारी प्रदान करता है। तो सबसे पहले बात आती है की इक्विटी की गणना कैसे करें (how to calculate equity in hindi)?

इसके लिए बैलेंस शीट में दिए हुए टोटल एसेट और लायबिलिटी के डाटा का उपयोग किया जाता है। अगर इक्विटी की वैल्यू पॉजिटिव हो तो व वह स्ट्रांग वित्तीय स्थिति को प्रदर्शित करता है जो निवेशकों के लिए एक अवसर लेकर आता है।

लेकिन निवेश करने पर उससे प्राप्त होने वाले रिटर्न की जानकारी प्राप्त करना भी आवश्यक होती है जो आप ROE यानी की Return on Equity से प्राप्त कर सकते है।

इसकी गणना प्रतिशत रूप में की जाती है।

रिटर्न ऑन इक्विटी पर इस विस्तृत ट्यूटोरियल में, हम विभिन्न संबंधित क्षेत्रों के बारे में बात करेंगे, जैसे:

■ RoE फॉर्मूला

■ RoE कैलकुलेटर

■ RoE उदाहरण

■ RoE महत्व

■ RoE की कमियां

■ आदर्श RoE मूल्य

आइये शुरू करें!

Return on Equity Formula in Hindi:

RoE की गणना के लिए उपयोग किया जाने वाला फार्मूला इस प्रकार है:

रिटर्न ऑन इक्विटी = नेट इनकम / शेयरहोल्डर्स फंड

और ये वह कारक है जिस पर रिटर्न ऑन इक्विटी निर्भर करता है:

नेट इनकम:

व्यापार और लेखांकन की शर्तों में, शुद्ध आय व्यवसाय से उत्पन्न आय की अधिकता है, जो वस्तु और सेवाओं की बिक्री से हुए खर्चों से अधिक है।

ऑपरेटिंग आय पर आने वाले आय से सभी ऑपरेटिंग खर्चों (जिसमें आम तौर पर बेचे गए सामान, प्रबंधन खर्च और अन्य की लागत शामिल होती है) की कटौती के बाद, इसलिए हमें टैक्स के बाद नेट इनकम प्राप्त करने के लिए इस से टैक्स को घटाना होगा।

इसे PAT (Profit After Tax) या टैक्स के बाद का लाभ भी कहा जाता है।

आप ज्यादातर कंपनी द्वारा प्रकाशित इनकम स्टेटमेंट के आखिरी हिस्से में उसकी नेट इनकम देख सकते हैं।

शेयरहोल्डर्स फंड:

सबसे सरल भाषा में कहें तो, शेयरहोल्डर्स फंड वह इक्विटी है जिसे शेयरधारकों द्वारा उठाया जाता है। शेयरहोल्डर्स फंड कंपनी की Balance Sheet in Hindi में देखी जा सकती है।

सामान्य औसत स्टॉकहोल्डर की इक्विटी का इस्तेमाल आमतौर पर इक्विटी पर रिटर्न की गणना करते समय किया जाता है। सामान्य औसत स्टॉकहोल्डर इक्विटी शुरुआत की अवधि की इक्विटी और अंत की अवधि की इक्विटी का औसत है।

वैकल्पिक रूप से, शेयरधारकों की धनराशि भी फर्म की कुल संपत्ति की कुल दायित्व पर अधिकता है।

रिटर्न ऑन इक्विटी कैलकुलेटर:

आमतौर पर, इक्विटी पर रिटर्न की गणना औसत विधि के आधार पर की जाती है, क्योंकि यह वृद्धि की बेहतर और निष्पक्ष तस्वीर पेश करती है। यदि कोई बिना किसी बेंचमार्किंग के अलग हुई संख्या को देखता है, तो उस संख्या का क्या मतलब है, ये समझना काफी मुश्किल होगा।

आइए एक उदाहरण की मदद से इसे समझने की कोशिश करें।

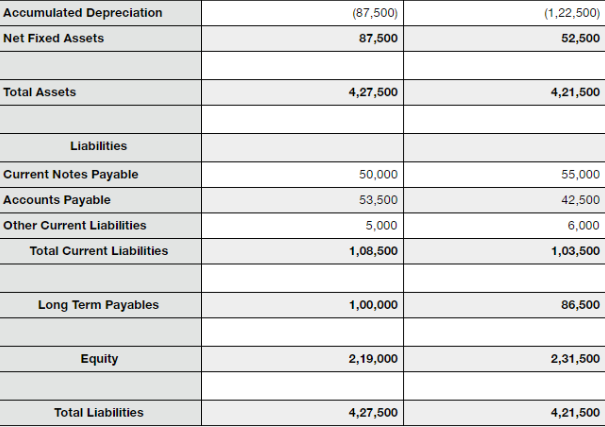

बैलेंस शीट

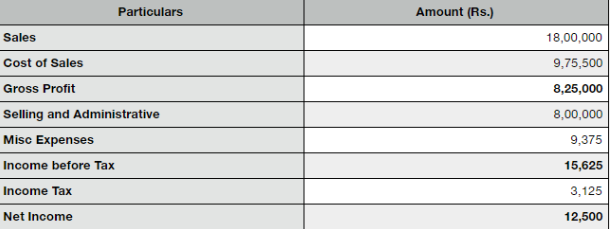

इनकम स्टेटमेंट

आइए समझते हैं कि इक्विटी पर रिटर्न की गणना कैसे करें:

जैसा कि ऊपर बताया गया है, RoE का फॉर्मूला है:

ROE = नेट इनकम / शेयरहोल्डर्स इक्विटी

नेट इनकम= कर से पहले की आय- आयकर

: 15,625- 3,125

: 12,500

शेयरहोल्डर्स फंड = इक्विटी शेयर कैपिटल (31.03.2017)

: 2,19,000

वैकल्पिक रूप से,

शेयरहोल्डर्स फंड = टोटल एसेट्स- टोटल लायबिलिटी

: 4,27,500 – 2,08,500

: 2,19,000

शेयरहोल्डर्स फंड= इक्विटी शेयर पूंजी (31.03.2018)

: 2,31,500

वैकल्पिक रूप से,

शेयरहोल्डर्स फंड = टोटल एसेट्स- टोटल लायबिलिटी

: 4,21,500 – 1,90,000

: 2,31,500

औसत शेयरधारक इक्विटी= (31.03.2017 पर इक्विटी + 31.03.2018 पर इक्विटी) / 2

: (2,19,000 + 2,31,500) / 2

: 2,25,250

इक्विटी या RoE पर रिटर्न= 12,500 / 2,25,250 *100

: 5.55%

रिटर्न ऑन इक्विटी व्याख्या:

RoE की गणना करते समय हमने औसत इक्विटी पद्धति का प्रयोग किया है क्योंकि यह अवधि में वृद्धि की बेहतर तस्वीर देता है। इस मामले में, RoE 5.55% है जो काफी संतोषजनक है लेकिन बहुत अच्छी भी नहीं है।

इसलिए फर्म द्वारा निवेशकों की इक्विटी के बेहतर उपयोग की अधिक गुंजाइश है, उन्हें व्यापार में इक्विटी का उपयोग करते हुए अपने निर्णय लेने की क्षमता में सुधार लाने की आवश्यकता है।

कंपनी और निवेशकों के लिए जितना ज्यादा रिटर्न हो, उतना बेहतर है।

मौलिक या तकनीकी स्तर पर स्टॉक विश्लेषण के लिए आपके द्वारा उपयोग किए जाने वाले किसी भी वित्तीय अनुपात के अपने फायदे और महत्व का स्तर होता है। जहां तक RoE का संबंध है, यह वही है जो यह सामने पेश करता है:

■ इक्विटी पर रिटर्न अनुपात निवेशकों के दृष्टिकोण से है, न कि कंपनी के दृष्टिकोण से।

■ निवेशक शुरुआती अवधि और अंतिम अवधि के बीच की वृद्धि जानना चाहते हैं ताकि वे कंपनी के रुझान और दक्षता का पता लगा सकें। RoE यह खोजने में मदद करता है!

■ इक्विटी पर रिटर्न से कंपनी के मुनाफे पर नज़र रखने में मदद मिलती है।

■ उच्चतर RoE निवेशकों के लिए बेहतर है, इससे उन्हें सुरक्षा मिलती है कि कंपनी अपने इक्विटी का अच्छी तरह से उपयोग कर रही है और यह कंपनी की वृद्धि में मदद कर रही है। दूसरी ओर इक्विटी पर कम रिटर्न कंपनी द्वारा इक्विटी के उपयोग कम करने का एक संकेत है।

■ RoE का बढ़ना कंपनी के दृष्टिकोण और निवेशकों के दृष्टिकोण, दोनों से ही एक अच्छा संकेतक है। यह बताता है कि निर्णय लेना सही है।

■ RoE का घटना एक अच्छा संकेत नहीं है, यह कंपनी के खराब निर्णय को दर्शाता है।

■ RoE की तुलना इक्विटी की लागत से करना महत्वपूर्ण है। RoE इक्विटी की लागत से अधिक होनी चाहिए, तभी इसकी सही वृद्धि का पता चल सकेगा।

■ 5-10 साल की RoE का औसत कंपनी की वृद्धि के बारे में निवेशकों को एक उचित तस्वीर प्रदान करता है।

■ जब एक ही उद्योग में तुलना की जाती है, तो इक्विटी पर रिटर्न अधिक उपयोगी सिद्ध होता है, दूसरे उद्योग से तुलना करना सही नही होगा।

■ रक्षात्मक उद्योगों की तुलना में चक्रीय उद्योगों द्वारा अधिक रिटर्न उत्पन्न होता है।

■ जोखिम उठाने वाली फर्म आमतौर पर कम जोखिम वाली फर्म की तुलना में बड़ा रिटर्न उत्पन्न करती है क्योंकि जोखिम भरा फर्म पूंजी की उच्च लागत और इक्विटी की उच्च लागत की मांग करता है।

■ इक्विटी पर अधिक रिटर्न निवेशकों को कंपनी और कंपनियों के शेयरों को लेने के लिए आकर्षित करता है जो समान उद्योग के भीतर समान रिटर्न देते हैं।

रिटर्न ऑन इक्विटी की कमियां:

साथ ही, कंपनी के प्रदर्शन को आंकने के लिए एक पैरामीटर के रूप में रिटर्न ऑन इक्विटी का उपयोग करते समय आपको कुछ चिंताओं से अवगत होना चाहिए:

■ RoE का उपयोग केवल उसी उद्योग में फर्मों की तुलना करने के लिए किया जा सकता है, उस उद्योग से बाहर इसकी तुलना करना कठिन है।

■ कंपनियों के लिए शेयरों के बायबैक के साथ या नीचे लिखी गई संपत्तियों के साथ इक्विटी पर रिटर्न के अनुपात में हेरफेर करना आसान है।

■ शेयरों की दोबारा खरीद के मामले में, इक्विटी पर रिटर्न प्रभावित हो सकता है क्योंकि जब प्रबंधन बाजार से शेयरों की पुनर्खरीद करता है तो अच्छे शेयरों की संख्या घट जाती है, इसलिए शेयरधारकों की इक्विटी में कमी, जबकि, इक्विटी पर रिटर्न अधिक हो जाएगा क्योंकि अब हर(संख्या) छोटी हो चुकी होती है।

■ RoE की गणना करते समय कुछ फर्म सद्भावना और पेटेंट जैसी अमूर्त संपत्ति को बाहर कर देती हैं क्योंकि वे गैर-मौद्रिक वस्तुएं हैं, इससे इन फर्मों में इक्विटी पर भ्रामक रिटर्न आता है, जबकि जो फर्म उन्हें शामिल करने का निर्णय लेती है, उनमे ऐसा नही होता।

■ ऋण का ज्यादा होना कृत्रिम रूप से RoE को बढ़ावा दे सकता है। यदि कंपनी के पास अधिक ऋण है तो उसकी इक्विटी कम होगी और इसलिए उसका RoE अधिक होगा। साथ ही, ऋण और इक्विटी अनुपात पर भी इसका कृत्रिम प्रभाव पड़ेगा।

■ कंपनी द्वारा लाभांश वितरित करने और व्यवसाय में नकदी के रूप में उत्पन्न हुए लाभ का उपयोग न करने के मामले में, RoE अलग हो सकती है।

आदर्श रिटर्न ऑन इक्विटी मूल्य:

इक्विटी पर अधिक रिटर्न कंपनी के लिए एक आदर्श अनुपात है। 15-20% तक का RoE आम तौर पर अच्छा माना जाता है। कभी कभी, कुछ उद्योग ऐसे होते हैं जिनमें अन्य उद्योग की तुलना में अधिक RoE होता है।

■ तो इसलिए, उसी उद्योग के भीतर तुलना करने की सिफारिश की जाती है क्योंकि यह उद्योग के औसत पर अनुपात को समझने में मदद करता है।

ROE Meaning in Hindi Summary (निष्कर्ष):

रिटर्न ऑन इक्विटी शेयरधारक की दृष्टिकोण से बहुत महत्वपूर्ण अनुपात है कि फर्म में उनका निवेश रिटर्न देता है या नहीं। यह निवेश पर मिलने वाले रिटर्न से अधिक होना चाहिए, अन्यथा इसका अर्थ यह होगा कि कंपनी के फंड्स को लाभकारी रूप में नियोजित नहीं किया गया है।

RoE की तुलना कंपनी के पिछले RoE और उद्योग के औसत से की जानी चाहिए।

अकेले, रिटर्न ऑन इक्विटी का अर्थ पता नही चल पाता और साथ ही इसकी व्याख्या करना मुश्किल है।

आप हमारे वेबसाइट के माध्यम से Share Market Analysis in Hindi की अन्य जानकारी प्राप्त कर सकते हैं।

यदि आप रिसर्च और टिप्स के माध्यम से स्टॉक मार्केट ट्रेडिंग में सहायता चाहते हैं, तो हम आपके आगे के रास्ते मे आपको आगे बढ़ाने में आपकी सहायता कर सकते हैं:

यहां अपनी जानकारी दर्ज करें और आपके लिए एक कॉलबैक की व्यवस्था की जाएगी!