यस बैंक फाइनेंसियल मार्केट में लोकप्रिय ब्रांडों में से एक है। YES Bank PMS के साथ, कंपनी निवेशकों को अच्छी पोर्टफोलियो प्रबंधन सेवा प्रदान करता है।

विविध निवेश पोर्टफोलियो रणनीति के साथ एक आकर्षक रिटर्न पोर्टफोलियो मैनेजमेंट सर्विस के लिए सफलता का रास्ता है।

यह निश्चित नहीं है, की इसे भारत में सर्वश्रेष्ठ पीएमएस सेवाओं में से एक माना जाता है,लेकिन यह तय है की यह कुल मिलाकर बेहतर काम करता है।

आइए अधिक जाने:

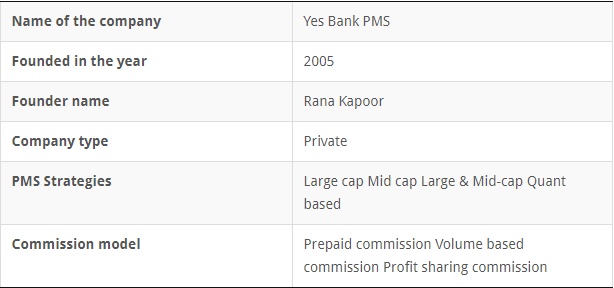

यस बैंक पीएमएस का विश्लेषण

यस बैंक निवेशकों की विभिन्न वित्तीय जरूरतों को पूरा करने के लिए इंडस्ट्री में प्रमुख निवेशकों से रेफरल आधार पर ग्राहकों को पोर्टफोलियो प्रबंधन सेवा प्रदान करता है।

कंपनी क्लाइंट के विशेष सेगमेंट में निवेश के समाधान प्रदान करती है।

कंपनी का ग्राहक अकेला व्यक्ति या नेट वर्थ वैल्यू वाली संस्था भी हो सकती है या दूसरे शब्दों में, हम कह सकते हैं कि यस बैंक पीएमएस निवेशक के लिए फंड बनाने के लिए पोर्टफोलियो प्रबंधन सेवा प्रदान करता है।

यस बैंक में मान्यताप्राप्त ब्रोकर्स की एक वाइड रेंज प्रदान करता है जो ग्राहकों की विशिष्ट मांग के आधार पर पोर्टफोलियो प्रबंधन सेवा प्रदान करने में मदद करता हैं।

कंपनी NRI ग्राहकों के लिए एक विशेष पीएमएस सेवा प्रदान करती है। वे किसी भी मान्यता प्राप्त बैंक (RBI द्वारा स्वीकृत) से पोर्टफोलियो निवेश योजना (PIS) एप्रूव्ड प्राप्त करके यस बैंक के माध्यम से भारतीय कंपनियों के शेयरों / डिबेंचर में निवेश करते हैं।

कंपनी ग्राहकों को बेहतर निवेश की पेशकश के लिए उसी क्षेत्र में विशेषज्ञ ज्ञान और अनुभव प्रदान करती है। क्योंकी पोर्टफोलियो प्रबंधकों को मार्केट की स्थिति के बारे में अच्छी तरह से पता है जिससे वह अपने टारगेट या रिटर्न के टारगेट के साथ ग्राहकों के पोर्टफोलियो को संभालते हैं।

कंपनी निवेशकों के लिए अधिक ग्राहकों को आकर्षित करने और उन्हें अपने निवेशित पैसे की बेहतर रिटर्न प्रदान करने के लिए सबसे अच्छी ग्राहक सहायता प्रणालियों को अच्छा बनाए रखती है।

अब इस लेख में, हम यस बैंक पीएमएस के लगभग सभी महत्वपूर्ण पहलुओं पर चर्चा करने जा रहे हैं।

यहाँ हम पीएमएस के प्रकार, प्रबंधक विवरण, कमीशन मॉडल, निवेश योजना, रिटर्न / प्रदर्शन, शुल्क, ग्राहक सहायता, निष्कर्ष, और अंत में अक्सर पूछे जाने वाले प्रश्न पर चर्चा करने जा रहे हैं।

YES Bank PMS के प्रकार

यस बैंक पीएमएस ग्राहकों को दो अलग-अलग प्रकार की पोर्टफोलियो प्रबंधन सेवाएं प्रदान करता है। कंपनी ग्राहकों की विभिन्न जरूरतों को पूरा करने के लिए इन दो अलग-अलग सेवाओं की पेशकश करती है।

कंपनी द्वारा पेश की गई दो पीएमएस सेवाएं निम्नलिखित हैं:

- डिस्क्रिशनरी पीएमएस

- नॉन-डिस्क्रिशनरी पीएमएस

डिस्क्रिशनरी पीएमएस

यह कंपनी द्वारा पेश की गई PMS सेवा का पहला प्रकार है। इस सेवा में, ग्राहक का पोर्टफोलियो प्रबंधन में कोई हस्तक्षेप नहीं है।

पूरी प्रक्रिया पोर्टफोलियो मैनेजर द्वारा अ की जाती है। ग्राहक पोर्टफोलियो प्रबंधन के संबंध में अपनी सलाह भी दे सकता है, लेकिन अंतिम निर्णय केवल फंड मैनेजर ही लेता है।

ग्राहक को एक विशेषज्ञ निवेश पोर्टफोलियो हैंडलिंग प्रक्रिया से लाभ मिलता है और यह लाभ / रिटर्न की संभावना को अधिकतम करता है।

नॉन-डिस्क्रिशनरी पीएमएस

पीएमएस का दूसरा प्रकार नॉन-डिस्क्रिशनरी पीएमएस है।

इस पीएमएस में, निवेश पोर्टफोलियो को संभालने की पूरी जिम्मेदारी एक ग्राहक के हाथों में रहती है। वह पोर्टफोलियो के संदर्भ में एक एक कदम उठाने के लिए जिम्मेदार होगा।

पोर्टफोलियो मैनेजर केवल निवेशक के रूप में कार्य करता है जो ग्राहक की ओर से ट्रेड करता है।

यदि किसी ग्राहक को पोर्टफोलियो प्रबंधक के सुझाव की आवश्यकता होती है, तो वह अपनी राय ले सकता है, लेकिन अंत में वह ग्राहक होगा जो यह तय करेगा कि पोर्टफोलियो से संबंधित क्या करना है।

YES Bank PMS निवेश रणनीतियां

यस बैंक विभिन्न वित्तीय आवश्यकताओं के निवेशकों के अनुरूप कई स्ट्रेटेजीज प्रदान करता है।

निवेशक कंपनी से संपर्क कर सकता है यदि वे बेहतर रिटर्न प्राप्त करने के लिए अपने पैसे का निवेश करना चाहते हैं तो और ग्राहक अपनी जोखिम और समय क्षितिज के अनुसार स्ट्रेटेजी को चुन सकते है जिसमें वे निवेश करना चाहते हैं।

अगर ग्राहक सही स्ट्रेटेजी को चुनने में थोड़े परेशान हो तो आप कंपनी से भी मदद ले सकते हैं। पोर्टफोलियो मैनेजर ग्राहकों की वित्तीय आवश्यकता के आधार पर सही स्ट्रेटेजी का सुझाव देता है।

यहां यस बैंक पीएमएस द्वारा दी गई निवेश स्ट्रेटेजीज की सूची यहाँ दी गई है:

- लार्ज कैप

- मिड कैप

- स्माल एंड मिड कैप

- क्वांट बेस्ड

लार्ज कैप

लार्ज-कैप वृद्धि की स्ट्रेटेजी एक लॉन्ग टर्म और केंद्रित दृष्टिकोण लेती है। इस स्ट्रेटेजी में, कंपनी उन कंपनियों में निवेश करती है, जिनकी लॉन्ग टर्म में विकास की क्षमता है, यह निवेश करने के लिए सुरक्षित है और इसे मार्केट में स्टॉक की भविष्य की कीमत / वृद्धि को कम करके आंका जा रहा है।

ये कंपनियां बाजार में अच्छी तरह से स्थापित हैं, जो नियमित लाभांश का भुगतान करती हैं और निवेशकों को अधिकतम सीमा तक फंड की सुरक्षा का दावा करती है।

मिड कैप

कंपनी द्वारा पेश की गई दूसरी प्रकार की निवेश स्ट्रेटेजी मिड कैप है।

इस स्ट्रेटेजी में, निवेशक के फंड को मिड कैप शेयरों में निवेश किया जाता है। वे स्टॉक जिन्होंने बाजार में अपने शुरुआती चरण को पार कर लिया, ग्राहकों के बीच अच्छी तरह से जाने जाते है, लेकिन अभी भी थोड़ा और बेहतर बनने की गुंजाइश रखते है।

मिड कैप शेयरों में निवेश से रिटर्न की संभावना लार्ज-कैप शेयरों की तुलना में बेहतर है लेकिन, जोखिम कारक भी ऊपर वाले की तुलना में अधिक है।

इसलिए, जोखिम को देखर और निवेशक के समय क्षितिज को तय करने के बाद, फंड को इस स्ट्रेटेजी में निवेश करने का सुझाव दिया जाता है।

स्मॉल कैप

स्मॉल-मिड कैप स्ट्रैटेजी के तहत निवेश दोनों तरह की कंपनियों में किया जाता है जो मिड-कैप और स्मॉल-कैप हैं।

यह स्ट्रेटेजी सुरक्षित और उच्च रिटर्न देने की क्षमता रखती है। स्मॉल-कैप कंपनियां मार्केट में सिर्फ प्रवेश द्वार हैं इसीलिए भविष्य में बढ़ने का एक उच्च अवसर भी मिल सकता है, लेकिन साथ ही, इन कंपनियों में जोखिम भी अधिक उठाना पढ़ सकता है।

स्मॉल-कैप कंपनियां अभी भी मार्केट में अपनी सफलता या विफलता के बारे में निश्चित नहीं हैं कि आखिर इसमें निवेश करना जोखिम भरा क्यों है।

स्ट्रेटेजी उन निवेशकों के लिए सर्वोत्तम है जो उच्च रिटर्न के लिए उच्च जोखिम लेने के लिए तैयार हैं।

क्वांट बेस्ड

YES Bank PMS द्वारा दी गई अंतिम निवेश रणनीति क्वांट है।

यह रणनीति बाजार में आने वाले निवेश के अवसरों की पहचान करने के लिए जटिल गणितीय मॉडल पर आधारित है। यह स्ट्रेटेजी विभिन्न प्रकार के निवेश इंडस्ट्री में स्वीकार्य है जैसे म्यूचुअल फंड में निवेश, संस्थागत निवेशक, हेज फंड आदि।

सभी स्ट्रेटेजीज को कंपनी द्वारा निवेशकों के लिए उनके जोखिम-असर क्षमता के साथ निवेश के उद्देश्य का विश्लेषण करने के बाद पेश किया जाता है।

YES Bank PMS रिटर्न

यस बैंक पीएमएस उन ग्राहकों को एक आकर्षक रिटर्न प्रदान करता है जो अपने फंड का निवेश यस बैंक पोर्टफोलियो प्रबंधन कंपनी के माध्यम से करते हैं।

इसमें रिटर्न तय नहीं है और बाजार की स्थिति के साथ-साथ ग्राहकों की जोखिम क्षमता पर भी निर्भर करता है।

एवरेज रिटर्न के लिए:

- 3 साल 7% है,

- यह 5 वर्षों के लिए लगभग 10% है,

- 7 साल के लिए रिटर्न 14% है।

- फिर से, 10 साल के लिए 16% रिटर्न और

- 11 से अधिक वर्षों,रिटर्न 20% है।

अधिकांश पोर्टफोलियो प्रबंधन कंपनियां चार श्रेणियों में निवेश की योजना पेश करती हैं।

प्रत्येक श्रेणी में निवेश राशि की एक अलग रेंज होती है जो एक नाम के तहत आता है और विभिन्न निवेश क्षमता के निवेशकों को दर्शाता है।

यस बैंक पीएमएस द्वारा दी गई निवेश योजना के प्रकार निम्नलिखित हैं:

- ब्रॉन्ज़ (₹25,00,000 – ₹50,00,000)

- सिल्वर (₹50,00,000 – ₹ 1CR)

- गोल्ड (₹1cr – ₹5cr)

- प्लैटिनम (₹ 5cr या अधिक)

ब्रॉन्ज़: यह अधिकांश पोर्टफोलियो प्रबंधन कंपनी द्वारा पेश की गई बुनियादी और पहली निवेश योजना है।

यदि आप पीएमएस के नए निवेशक हैं और उच्च जोखिम नहीं उठा सकते हैं तो योजना ‘पीतल’ आपके लिए सर्वोत्तम है। आप सिर्फ 25 लाख रुपये से पोर्टफोलियो निवेश शुरू कर सकते हैं।

सिल्वर: कंपनी द्वारा पेश किया गया दूसरा निवेश प्लान है।

इस प्लान के तहत निवेश राशि 50 लाख रुपये से लेकर 1 करोड़ रुपये तक है। यदि आप एक हैं, जो बेहतर रिटर्न पाने के लिए थोड़ा जोखिम लेने के लिए तैयार हैं तो आप सही निवेश प्लान चुन रहे हैं।

गोल्ड: कंपनी द्वारा पेश किया गया तीसरा निवेश प्लान ‘गोल्ड’ है।

इस प्लान में निवेश सीमा ₹1करोड़ से शुरू होती है और ₹5 करोड़ तक जाती है। यदि आप उन निवेशकों में से एक हैं जो उच्च प्रतिफल प्राप्त करने के लिए मामूली अधिक जोखिम उठाने के लिए तैयार हैं, तो यह प्लान आपके लिए अच्छा है।

प्लैटिनम: अंतिम निवेश योजना ‘प्लैटिनम’ है।

उच्च जोखिम लेने वालों के लिए यह प्लान सबसे अच्छा है। जो उच्च रिटर्न पाने के लिए अधिक राशि का निवेश कर सकते हैं। ज्यादातर इस योजना को चुनने के लिए निवेशक उच्च निवल मूल्य(हाई नेट वर्थ) वाले ग्राहक हैं।

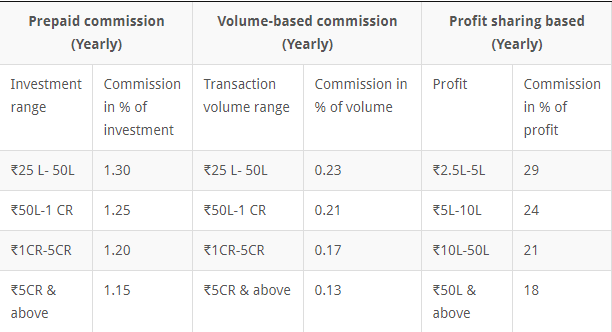

YES Bank PMS कमिशन मॉडल

YES Bank PMS द्वारा पेश किए गए कमीशन मॉडल तीन अलग-अलग आधारों पर आधारित हैं जैसे कि पोर्टफोलियो की कुल एसेट वैल्यू, पूर्ण किए गए लेनदेन का कुल मूल्य, और निवेश पोर्टफोलियो पर निवेशक द्वारा अर्जित कुल लाभ।

इन सभी मॉडलों का निवेशकों के विभिन्न विचारों के लिए महत्व है। क्लाइंट और पोर्टफोलियो मैनेजर पारस्परिक रूप से किसी भी कमीशन मॉडल को चुन सकता है।

यहाँ कमीशन मॉडल के प्रकार हैं:

- प्रीपेड कमीशन मॉडल

- वॉल्यूम-बेस्ड कमीशन मॉडल

- लाभ-आधारित कमीशन मॉडल

प्रीपेड कमीशन मॉडल:

प्रीपेड कमीशन मॉडल अधिकांश पोर्टफोलियो प्रबंधन कंपनियों द्वारा पेश किए जाने वाले मॉडल में से एक है।

इस मॉडल में, कंपनी द्वारा प्रभारित किए जाने वाले कमीशन का प्रतिशत पोर्टफोलियो निर्माण शुरू करने से पहले दोनों पक्षों द्वारा तय किया जाता है।

कमीशन के प्रतिशत का आधार पोर्टफोलियो का कुल वैल्यू है। मॉडल को निवेश पोर्टफोलियो से प्राप्त लाभ से कोई भी लेना-देना नहीं है।

इसलिए, पोर्टफोलियो मैनेजर को भुगतान करने के लिए आवश्यक कमीशन पूर्व-निर्धारित और फिक्स्ड है।

वोल्यूम-बेस्ड कमीशन मॉडल:

यदि आप चाहते हैं कि एक और कमीशन मॉडल पोर्टफोलियो मैनेजर को कमीशन का भुगतान करे, तो आपके पास एक ऑप्शन यानी वॉल्यूम-बेस्ड कमीशन मॉडल है।

मॉडल एक वर्ष के अंदर ग्राहक के लिए पोर्टफोलियो प्रबंधक द्वारा पूर्ण किए गए लेनदेन की कुल मात्रा को ध्यान में रखता है।

यदि एक पोर्टफोलियो मैनेजर केवल कमीशन बढ़ाने के लिए वॉल्यूम बढ़ाता है, तो एक निवेशक को उच्च कमीशन का भुगतान करना होगा।

इसलिए, यह बहुत महत्वपूर्ण है कि एक पोर्टफोलियो मैनेजर एक अच्छे ट्रैक रिकॉर्ड के साथ वास्तविक है। निवेश पोर्टफोलियो के लिए पूर्ण किए गए लेनदेन की कुल मात्रा को बढ़ाना काफी आसान है।

लाभ-आधारित कमीशन मॉडल:

निवेशकों के लिए लाभ-आधारित कमीशन मॉडल सबसे अच्छा मॉडल है। इस मॉडल में, वे जानते हैं कि उन्हें केवल तभी कमीशन देना होगा जब लाभ अर्जित किया जाएगा।

यदि निवेश पोर्टफोलियो प्रबंधक किसी भी लाभ का अनुभव नहीं कर पाएगा, तो निवेशकों को कमीशन का भुगतान करने की आवश्यकता नहीं है।

इसका मतलब है कि इस मॉडल में नियम स्पष्ट है यानी कोई लाभ नहीं और कोई कमीशन नहीं।

इसके बारे में दूसरी सबसे अच्छी बात यह है कि पोर्टफोलियो मैनेजर निवेश पोर्टफोलियो से अच्छा रिटर्न हासिल करने के लिए अपना सौ फीसदी देते हैं क्योंकि वे अच्छी तरह जानते हैं कि यदि वे असफल होते हैं, तो उन्हें कोई कमीशन नहीं मिलेगी।

यहां टेबल दिया गया है जो प्रतिशत के साथ-साथ विभिन्न मॉडलों के निवेश या लाभ या मात्रा की सीमा को दर्शाती है।

यस बैंक निवेशकों को पोर्टफोलियो प्रबंधन शुल्क देने के लिए विभिन्न प्रकार के शुल्क लगाता है। इन शुल्कों में प्रबंधन शुल्क, ब्रोकर शुल्क, निकास शुल्क, कस्टम शुल्क आदि शामिल हैं।

यस बैंक पीएमएस शुल्क

यहाँ सूची और शुल्क की जानकारी दी गई है:

प्रबंधन शुल्क: निवेशक द्वारा दी गई सेवा के लिए कंपनी द्वारा शुल्क लिया जाता है और उनके द्वारा चुने गए कमीशन मॉडल के आधार पर भी। आम तौर पर, चार्ज की सीमा 0.5% -1.5% है।

अपफ्रंट शुल्क: यह शुल्क प्रीपेड शुल्क के समान है। एक निवेशक को कुल एसेट वैल्यू के 1% -2.5% की सीमा में इस शुल्क का भुगतान करने की आवश्यकता होती है।

ब्रोकरेज शुल्क: पोर्टफोलियो मैनेजर इस ब्रोकरेज चार्ज को पोर्टफोलियो के कुल लेनदेन वैल्यू के आधार पर 0.01% -0.05% के हिसाब से वसूलता है।

कस्टोडियन शुल्क: यस बैंक पीएमएस की टीम द्वारा निवेशक के पोर्टफोलियो को कंपनी द्वारा की गई निगरानी के लिए शुल्क लगाया जाता है। शुल्क की सीमा 0.25% -0.35% के बीच है।

डिपॉजिटरी शुल्क : शुल्क कुल निवेश राशि के आधार पर लिया जाता है। इसे 0.12% -0.15% की सीमा में चार्ज किया जाता है।

एग्जिट लोड शुल्क: एक निवेशक पोर्टफोलियो निर्माण के बाद किसी भी समय अपना पैसा निकाल सकता है, लेकिन उन्हें इसके लिए कंपनी को शुल्क देने की आवश्यकता होती है।

यदि आप पोर्टफोलियो के निर्माण के एक वर्ष से पहले पैसा निकालते हैं, तो चार्ज कुल निकासी राशि का 1.2% -1.6% होगा। दूसरी ओर, यदि पोर्टफोलियो के निर्माण के एक साल बाद निकासी होती है, तो कोई शुल्क नहीं लगाया जाएगा।

YES Bank PMS के लाभ

YES Bank वाले निवेशक के रूप में, आपको निम्नलिखित के लाभ मिलेंगे:

- यस बैंक वित्तीय दुनिया के क्षेत्र में एक ब्रांड नाम है। निवेशकों को कंपनी की प्रतिष्ठा के बारे में चिंता करने की आवश्यकता नहीं है। ट्रस्ट फैक्टर (उच्च शुद्ध-मूल्य) हाई नेट वर्थ वाले ग्राहकों के साथ-साथ पोर्टफोलियो प्रबंधन में छोटे निवेशकों के लिए एक महत्वपूर्ण चनौती है।

- कंपनी आपको कंपनी द्वारा पेश की गई कई-स्ट्रेटेजी के माध्यम से अपने पैसे का निवेश करने की अनुमति देती है। निवेश की जरूरत और समय क्षितिज के हिसाब से निवेश की स्ट्रेटेजी चुन सकते हैं।

- इंडस्ट्री में अन्य पोर्टफोलियो प्रबंधकों की तुलना में कम हैं। तो, एक निवेशक आसानी से कम लागत पर एक बेहतर पोर्टफोलियो प्रबंधन सेवा प्राप्त करने के लिए कंपनी में जा सकता है।

- निवेशकों के पास अपनी निवेश क्षमता के अनुसार निवेश प्लान चुनने का विकल्प होता है। वे किसी भी निवेश योजना को चुन सकते हैं जिसमें निवेश राशि की अलग-अलग सीमाएं हों।

- ग्राहकों को उनकी निवेश संबंधी समस्याओं में मदद करने के लिए अच्छी ग्राहक सेवा सहायता भी उपलब्ध है।

YES Bank PMS ग्राहक सेवा

कंपनी द्वारा दिया गया ग्राहक समर्थन उस कंपनी की रेपुटेशन में एक महत्वपूर्ण भूमिका निभाता है।

ग्राहक हमेशा अपनी समस्याओं का सबसे अच्छा और त्वरित समाधान ढूंढते हैं। यह बहुत सामान्य है कि उच्च निवल मूल्य के निवेशक कॉल करते हैं और कंपनी से निवेश से संबंधित प्रश्न अक्सर पूछते हैं।

इसलिए, लॉन्ग टर्म के लिए ग्राहकों को बनाए रखने के लिए, यह बहुत महत्वपूर्ण है कि ग्राहक सहायता प्रणाली मजबूत हो।

ग्राहक अपने निवेश से संबंधित प्रश्न का उत्तर पाने के लिए कंपनी को ईमेल या सीधे कॉल कर सकता है। ग्राहकों द्वारा व्यक्तिगत ध्यान देने के लिए कंपनी द्वारा एक संबंध प्रबंधक भी नियुक्त किया जाता है।

फिर, किसी ग्राहक को पोर्टफोलियो मैनेजर को सीधे कुछ जरूरी मामलों में कॉल करने की अनुमति है।

किसी भी समस्या को हल करने के लिए अधिकतम 10 कार्य दिवस लगते है।

निष्कर्ष

यस बैंक ग्राहकों को एक रेपुटेड पोर्टफोलियो मैनेजर से एक अच्छा पोर्टफोलियो प्रबंधन सेवा प्राप्त करने का अवसर देता है।

कंपनी ग्राहकों को एक रेफरल आधार पर पोर्टफोलियो प्रबंधन सेवाएं प्रदान करती है और यह आपको ग्राहक की निवेश की जरूरत के आधार पर आपको इंडस्ट्री में सर्वश्रेष्ठ पोर्टफोलियो प्रबंधक की पेशकश करने में मदद करता है।

शुल्क कम हैं, ग्राहक सहायता बेहतर है, बहु निवेश योजनाएं हैं, और कमीशन मॉडल सभी ग्राहकों की सुविधा के लिए विभिन्न कारकों पर आधारित हैं। इस प्रकार, कुल मिलाकर हम यह कह सकते हैं कि यस बैंक पीएमएस पीएमएस के माध्यम से अपनी एसेट बढ़ाने के लिए सबसे अच्छे विकल्पों में से एक है।

YES Bank PMS से संबंधित अक्सर पूछे जाने वाले प्रश्न

यहाँ यस बैंक PMS के बारे में अक्सर पूछे जाने वाले प्रश्न हैं:

1. YES Bank द्वारा पोर्टफोलियो प्रबंधन सेवा की पेशकश कैसे की जाती है?

यस बैंक एक रेफरल आधार पर इंडस्ट्री में प्रमुख निवेशकों के माध्यम से पोर्टफोलियो प्रबंधन सेवा प्रदान करता है। कंपनी उन पोर्टफोलियो मैनेजरों को फंड देती है जो आपके निवेश को बेहतर बनाते हैं ताकि आपके फंड में वृद्धि हो।

2.YES Bank PMS द्वारा दी गई निवेश रणनीति क्या हैं?

आम तौर पर, कंपनी द्वारा चार प्रकार की निवेश स्ट्रेटेजीज की पेशकश की जाती है:

- लार्ज कैप

- मिड कैप

- स्माल एंड मिड कैप

- क्वांट बेस्ड

3. क्या ग्राहकों को अपना पैसा कभी भी निकालने की अनुमति है?

हां, ग्राहकों को किसी भी समय पैसे निकालने की अनुमति है। अगर पोर्टफोलियो के निर्माण के एक साल से पहले निकासी की जाती है, तो उन्हें पोर्टफोलियो प्रबंधन कंपनी को शुल्क देना होगा।

अधिकतर, पोर्टफोलियो निर्माण के एक वर्ष के बाद निकासी की राशि पर कोई शुल्क नहीं लगाया जाता है।

यदि आप एक रेपुटेड प्रोवाइडर द्वारा पोर्टफोलियो प्रबंधन सेवाएं शुरू करना चाहते हैं, तो आगे के कदम उठाने में हम आपकी सहायता करेंगे: