एवरेज ट्रू रेंज यानि एटीआर (ATR Indicator in Hindi) एक लोकप्रिय और व्यापक रूप से उपयोग किए जाने वाले तकनीकी इंडीकेटर्स में से एक है जो अस्थिरता (Volatility) को ट्रैक करता है।

यह इंडीकेटर दर्शाता है कि किसी विशिष्ट समय-सीमा के दौरान कोई स्टॉक या इंडेक्स औसतन कितना मूव कर सकता है। इससेर ट्रेडर्स को अपने ट्रेड की पुष्टि करने के साथ-साथ पोजिशन में स्टॉप-लॉस लगाने में भी मदद मिलती है।

आइए ATR Indicator in Hindi के वारे में विस्तार से चर्चा करें.

एवरेज ट्रू रेंज (एटीआर) क्या है?

एवरेज ट्रू रेंज (एटीआर) एक अस्थिर (Volatility) शेयर मार्केट इंडिकेटर (share market indicator in hindi) है जिसे एक प्रसिद्ध टेक्निकल विशेषज्ञ वेलेस वाइल्डर जूनियर ने अपनी नामक बुक “न्यू कॉन्सेप्ट्स इन टेक्निकल ट्रेडिंग सिस्टम्स” में सन 1978 में पेश किया था।

अन्य टेक्निकल इंडीकेटर्स के विपरीत, एटीआर स्टॉक प्राइस के ट्रेंड के बारे में नहीं बताता, लेकिन ये इसकी अस्थिरता (Volatility) की डिग्री को मापता है।

एटीआर इंडीकेटर सबसे पहले कमोडिटी मार्केट में उपयोग के लिए पेश किया गया था, लेकिन अब इसे सभी प्रकार की मार्केट पर उपयोग किया जाता है। ये इंडिकेटर ट्रू रेंज वैल्यू के एन-पीरियड सिंपल मूविंग एवरेज (SMA) का प्रतिनिधित्व करता है।

मूविंग एवरेज इंडिकेटर (moving average in hindi) आपको शेयर के औसत प्राइस की जानकारी देता है।

ट्रेडर्स एटीआर इंडीकेटर में आमतौर पर 14-Day अवधि का उपयोग करते हैं क्योंकि यह पहली बार जे वेल्स वाइल्डर द्वारा अनुशंसित किया गया था।

एटीआर की गणना कैसे की जाती है?

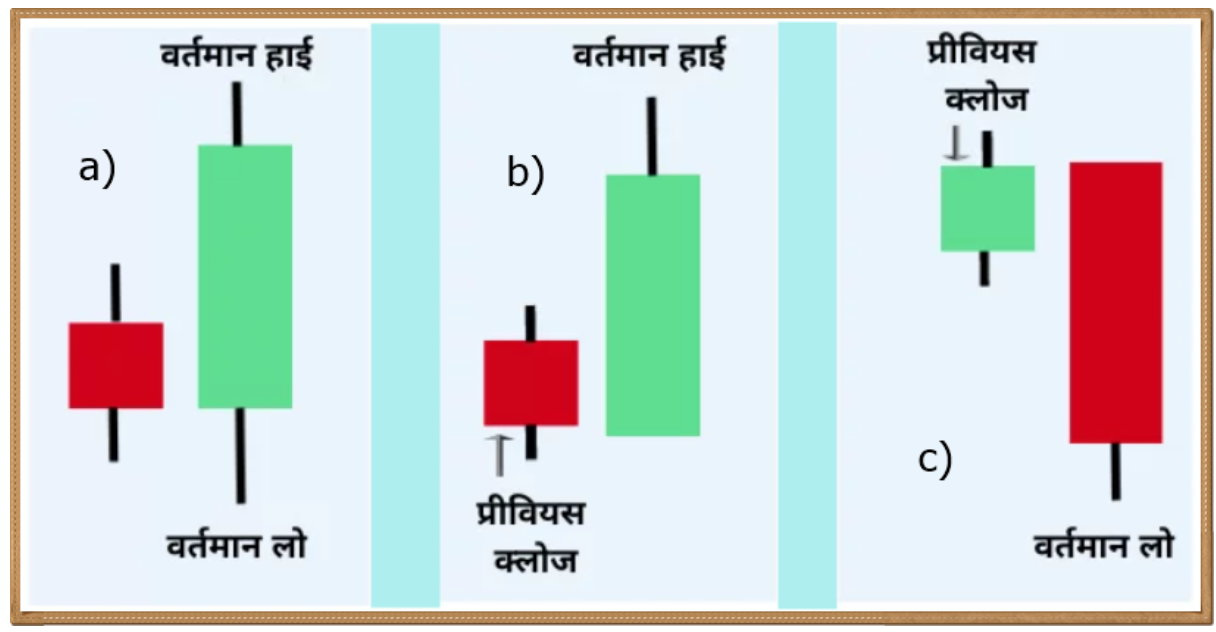

एवरेज ट्रू रेंज (एटीआर) की गणना निम्नलिखित 3 विधियों में से किसी एक का उपयोग करके की जा सकती है और ये इस बात पर निर्भर करती है कि चार्ट पर कैंडल्स कैसी बनती हैं।

किसी भी स्टॉक चार्ट पर औसत ट्रू रेंज की गणना 14-अवधि के आधार पर होती है। ये अवधि इंट्राडे, दैनिक, साप्ताहिक या मासिक हो सकती है। उदाहरण के लिए, एक दैनिक चार्ट पर प्रत्येक दिन एक नई एवरेज ट्रू रेंज की गणना की जाती है, ठीक इसी प्रकार एक मिनट के चार्ट पर हर मिनट की गणना की जाती है।

जब चार्ट पर एटीआर इंडीकेटर प्लॉट किया जाता है, तो रीडिंग एक सतत रेखा बनाती है जो समय के साथ अस्थिरता (Volatility) में परिवर्तन को दिखाती है।

- विधि 1: वर्तमान हायर प्राइस से वर्तमान लॉअर प्राइस को घटाए।

- विधि 2: वर्तमान हायर प्राइस से पिछली क्लॉजिंग प्राइस को घटाए।

- विधि 3: वर्तमान लॉअर प्राइस से पिछली क्लॉजिंग प्राइस को घटाए।

अव, हम इन्हे उदाहरण की मदद से समझते है:

- उदाहरण A: अगर वर्तमान कैंडल की रेंज पिछली कैंडल से बड़ी है, तो हम विधि 1 का उपयोग करते हैं।

- उदाहरण B: अगर वर्तमान कैंडल पिछली कैंडल की तुलना में अधिक ऊपर बंद हो जाती है, तो हम विधि 2 का उपयोग करते हैं।

- उदाहरण C: अगर वर्तमान कैंडल पिछली कैंडल की तुलना में नीचे क्लॉज होती है, तो हम विधि 3 का उपयोग करते हैं।

तो निष्कर्ष यह है…

कैंडल की रेंज जितनी बड़ी होगी, एटीआर वैल्यु उतनी ही अधिक होगी, और इसके विपरीत इससे कोई फर्क नहीं पड़ता कि संख्या पॉजिटिव है या निगेटिव। इसलिए गणना में उच्चतम निरपेक्ष मान (absolute value) का उपयोग किया जाता है।

आमतौर पर, ट्रेडर्स गणना में अवधियों की संख्या के लिए 14 का उपयोग करते हैं।

सूत्र: वर्तमान ऐवरेज ट्रू रेंज = [पूर्व ऐवरेज ट्रू रेंज * 13 + करंट ट्रू रेंज] / 14

एटीआर आपको क्या बताता है?

वेलेस वाइल्डर जूनियर ने मूल रूप से कमोडिटी के लिए एटीआर इंडीकेटर को विकसित किया था, हालांकि इस इंडीकेटर का उपयोग स्टॉक और इंडेक्स सभी के लिए भी किया जा सकता है। सीधे शब्दों में कहें तो हाई स्तर की वोलेटिलिटी का अनुभव करने वाले स्टॉक में एटीआर वैल्यु अधिक होती है, और इसी तरह कम वोलेटिलिटी वाले स्टॉक में एटीआर कम होता है।

एटीआर इंडीकेटर का उपयोग ट्रेडर्स द्वारा ट्रेडों में प्रवेश करने और बाहर निकलने के लिए भी किया जा सकता है, और यह एक ट्रेडिंग सिस्टम में जोड़ने के लिए एक उपयोगी टूल सावित हो सकता है।

यह ट्रेडर्स को सरल गणनाओं का उपयोग करके किसी स्टॉक या इंडेक्स की दैनिक वोलेटिलिटी को अधिक सटीक रूप से मापने की अनुमति देने के लिए बनाया गया है।

ये इंडीकेटर किसी स्टॉक के ट्रेंड को नही बताता है; बल्कि इसका उपयोग मुख्य रूप से एक समय अवधि में होने वाली वोलेटिलिटी को मापने और ऊपर या नीचे की चाल को सीमित करने के लिए किया जाता है।

एटीआर एक ट्रेडर को यह भी संकेत दे सकता है कि डेरिवेटिव मार्केट में किस तरह का ट्रेड करना है। पोजिशन साईजिंग के लिए भी एटीआर इंडीकेटर का उपयोग करना संभव है जो एक व्यक्तिगत ट्रेडर की जोखिम को स्वीकार और मार्केट अस्थिरता के आधार पर सही पोजिशन साईज चुनने में मदद करता है।

एटीआर इंडीकेटर का उपयोग कैसे करें?

आपको अपना कोई भी चार्टिंग वेवसाईट या सोफ्टवेयर खोल लेना है और किसी एक स्टॉक को चुनना है। उसके बाद इंडीकेटर के सेक्शन में जाकर एटीआर सर्च कर इसे सेलेक्ट कर ले। अभी आपके चार्ट पर एटीआर इंडीकेटर लग चुका है।

आप इस चार्ट में देख सकते है ये निफ्टी का डैली चार्ट है जिस पर एटीआर इंडीकेटर लगाया गया है, इसमें आप देख पा रहे है कि वैल्यु 270 के करीव है तो इसका मतलव है कि निफ्टी यहां से 270 पॉइंट ऊपर जा सकता है या 270 पॉइंट नीचे जा सकता है।

अगर ये चार्ट डैली की बजह हमने इसमें 15 मिनट टाईमफ़्रेम का उपयोग किया होता तो इसका मतलव है 15 मिनट के दौरान निफ्टी कितना ऊपर जा सकता है या नीचे जा सकता है।

एटीआर इंडीकेटर का उपयोग मार्केट की बोलेटिलिटी को जानने के लिए किया जाता है और इसकी मदद से हम अपनी ट्रेड में ट्रेलिंग स्टॉप लॉस और टार्गेट लगा सकते है।

यदि आप मार्केट में बड़े पैमाने पर ट्रेड करना चाहते हैं, तो आपको अपने ट्रेडों पर ट्रेलिंग स्टॉप लॉस का उपयोग करना चाहिए।

लेकिन सवाल आता है… कैसे?

ट्रेलिंग स्टॉप लॉस लगाने के कई तरीके हैं, सबसे लेकिन लोकप्रिय तरीकों में से एक है अपने स्टॉप लॉस को ट्रैक करने के लिए एटीआर इंडिकेटर का उपयोग करना।

टार्गेट निर्धारित करने के लिए एटीआर इंडीकेटर का उपयोग कैसे करे?

यदि आप नही जानते है ट्रेंड कहा तक चलेगा, तो आप टार्गेट निर्धारित करने के लिए एटीआर इंडीकेटर का भी उपयोग कर सकते हैं।

अव सबाल यह आता है कि ये कैसे काम करता है…

आप जानते हैं कि एटीआर इंडीकेटर आपको बताता है कि मार्केट संभावित रूप से उस दिन के लिए कितना आगे या पीछे जा सकता है।

इसलिए, यदि निफ्टी का दैनिक ATR 100 पिप्स है, तो यह एक दिन में औसतन 100 पिप्स ऊपर या नीचे जा सकता है।

इसका मतलब है कि यदि आप एक इंट्राडे ट्रेडर हैं, तो आपको ज्यादा से ज्यादा 100 पिप्स का टार्गेट मिल सकता है और अगर अच्छा ट्रेड चला तो यह हिट भी हो जाएगा।

अव ऐसा तो नही है कि, आप 100 पिप्स के टार्गेट को “आँख बंद करके” सेट कर लेंगे।

इसके लिए आप मार्केट संरचना (जैसे सपोर्ट और रैजिसटेंस, हाई और लॉ स्विंग, आदि) के साथ जोड़ दें ताकि आप जान सकें कि प्राइस दिन के अंत से पहले कहां पहुंच सकती है।

यहाँ एक उदाहरण है:

मान लें कि निफ्टी एक दिन में औसतन 100 पिप्स की रेंज में चलता है।

अव आपने सपोर्ट लेवल पर लॉन्ग पोजिशन ले ली और आपको पता नहीं है कि लाभ कहां लेना है। क्योंकि रैजिसटेंस के 3 संभावित स्तर हैं: 30 पिप्स दूर, 80 पिप्स दूर और 200 पिप्स दूर।

आप किसे चुनते हैं? ये सवाल है…

30 पिप्स टार्गेट एक दिन के भीतर हिट होने की संभावना है, लेकिन आपका यहां पर रिस्क टू रीवार्ड रेसियों सही नही होगा। क्योंकि मार्केट तो एक दिन में 100 पिप्स आगे बढ़ सकता है।

200 पिप्स का टार्गेट एक दिन के भीतर हिट होने की संभावना नहीं है (क्योंकि यह एटीआर वैल्यु से अधिक है)।

80 पिप्स टार्गेट आपके लिए सबसे अच्छा विकल्प है क्योंकि यह दैनिक एटीआर वैल्यु के भीतर है (और 30 से अधिक पिप्स प्रदान कर रहा है)।

एटीआर इंडिकेटर की सीमाएं

एटीआर इंडिकेटर की मुख्य रूप से दो सीमाएँ हैं।

सबसे पहली, एटीआर व्याख्या के लिए खुला है। एक भी एटीआर वैल्यु आपको निश्चितता के साथ नहीं बताएगी कि मार्केट रिवर्स करने वाला है या नहीं।

दूसरी, एटीआर केवल वोलेटाइलिटी को मापता है न कि किसी स्टॉक या इंडेक्स की प्राइस की दिशा में बदलाव को।

उदाहरण के लिए, एटीआर वैल्यु में अचानक वृद्धि कुछ ट्रेडर्स को यह सोचने पर मजबूर कर सकती है कि एटीआर इंडीकेटर पुराने ट्रेंड की पुष्टि कर रहा है लेकिन वास्तव में ऐसा नहीं है।

निष्कर्ष

एटीआर इंडीकेटर की संभावनाएं असीमित हैं, साथ ही ट्रेडर्स के लिए लाभ के अवसर भी प्रदान करता हैं। इसे इंट्राडे ट्रेडिंग के अलावा लंबी अवधि के निवेशकों के लिए निगरानी करने के लिए एक बहुत ही उपयोगी है। क्योंकि एटीआर इंडीकेटर इंडीकेटर की मदद से हम जानते है कि वह स्टॉक एक साल या एक महिने के अंदर अधिकतम कहा तक जा सकता है।

एटीआर इंडीकेटर का मुख्य कार्य मार्केट की वोलेटिलिटी को ट्रेक करना है जिसकी मदद से आप अपनी ट्रेंडिंग के लिए सही टार्गेट आदि भी चुन सकते है।

अगर आप स्टॉक मार्केट में नए है तो आपको एटीआर इंडीकेटर का उपयोग जरुर करना चाहिए और ऐसे स्टॉक्स से दूर रहना चाहिए जिनकी एटीआर वैल्यु बहुत ज्यादा है क्योंकि उनमें वोलेटिलिटी बहुत ज्यादा होती है जिस कारण से आपको भारी नुकसान हो सकता है।

बेहतर स्टॉक ब्रोकर के साथ डीमैट अकाउंट खोलकर, स्मार्ट निवेश की यात्रा शुरू करें। हम से संपर्क करें हम आपको मुफ्त (Free) डीमैट अकाउंट खोलने में मदद करेंगे।

अपना जरुरी विवरण दर्ज करें आपके लिए कॉल की व्यवस्था की जाएगी।