ऑप्शन ट्रेडिंग सुनने में कितना मुश्किल लगता है लेकिन अगर आप एक सही ऑप्शन स्ट्रेटेजी (option trading strategies in hindi) का उपयोग करेंगे तो आप एक जटिल ट्रेडिंग से भी एक अच्छा मुनाफा बना पाओगे।

तो आइए यहाँ ऑप्शन स्ट्रेटेजी से पहले हम पहले ऑप्शन के बेसिक्स (option trading basics in hindi) को समझने के लिए लॉटरी के मॉडल को समझते हैं। जब भी हम लॉटरी पर दांव लगाते हैं तो हमारे जीतने की प्रवृत्ति बहुत कम होती है लेकिन जब हमारा दांव लगता है तो सीधा जैकपॉट लगता है।

ठीक इसी तरह जब हम ऑप्शन में ट्रेड करते हैं तो हम जानते हैं कि इसमें जोखिम है फिर भी हम उस जैकपोट की उम्मीद में ऑप्शन खरीदते रहते हैं और आखिर में हमें निराशा ही हाथ लगती है। ऑप्शन ट्रेडिंग में जीतने की प्रवृत्ति ऑप्शन खरीदने वाले की 33% होती है और ऑप्शन बेचने वालों की 66% होती है।

लेकिन यदि आप ऑप्शन ट्रेडर्स को देखते हैं तो वह ऑप्शन खरीदने का उपयोग सिर्फ हेजिंग के लिए करते हैं जिससे कि वह अपने जोखिम को कम कर सकें, वहीं दूसरी तरफ रिटेल ट्रेडर्स पैसा कमाने के लिए ऑप्शन खरीदते है यही वजह है कि रिटेल ट्रेडर्स ज्यादातर अपना पैसा गवां देते हैं।

खैर, अगर आप इस लेख पर आए है तो ऑप्शन ट्रेडिंग से जरुर अवगत होंगे, जैसे ऑप्शन ट्रेडिंग क्या है और ऑप्शन ट्रेडिंग कैसे करते हैं। तो अभी हम ऑप्शन ट्रेडिंग स्ट्रेटजी के बारे में आसानी से समझने की कोशिश करते है।

वास्तव में, निश्चित रूप से कुछ ऐसी ऑप्शन ट्रेडिंग स्ट्रेटजी मौजूद हैं और इन ऑप्शन ट्रेडिंग स्ट्रटजीओं को इस तरह से डिज़ाइन किया गया है कि ये आपके जोखिम को सीमित करता है और असीमित लाभ करने में मदद करता है।

इस लेख में, हम 10 ऐसी ऑप्शन स्ट्रेटजी पर चर्चा करेंगे और अगर आप ऑप्शन ट्रेडिंग टिप्स का पालन करते हुए सही स्ट्रेटेजी का इस्तेमाल करते है तो काफी मुनाफा कमा सकते है।

तो आइए हम सबसे पहले यह जान लेते हैं कि ऑप्शन ट्रेडिंग स्ट्रेटजी क्या है।

Option Trading Strategies for Beginners in Hindi

ऑप्शन ट्रेडिंग स्ट्रेटजी नुकसान को सीमित करने और असीमित लाभ प्राप्त करने के उद्देश्य से कॉल या पुट खरीदने या कॉल & पुट बेचने या दोनों को एक साथ जोड़ कर बनाई जाती हैं।

यहाँ पर स्ट्रेटेजी से पहले कॉल और पुट ऑप्शन (call and put option in hindi) को समझना काफी ज़रूरी है। इससे आप अपने ट्रेडिंग उद्देश्य उससे होने वाले लाभ और जोखिमों को अच्छे से समझ मार्केट में ट्रेड कर सकते है।

ऑप्शन ट्रेडिंग रणनीतियों (Strategies) को तेजी, मंदी या तटस्थ (Sideways) ऑप्शन ट्रेडिंग रणनीतियों में वर्गीकृत किया जा सकता है। यहाँ तक दिलचस्प लग रहा है? खैर, आपके उत्साह के स्तर को बढ़ाने के लिए और भी बहुत कुछ है।

आपके लिए 10 प्रकार की ऑप्शन ट्रेडिंग स्ट्रेटजी को दिया जा रहा है जो प्रत्येक ट्रेडर को पता होनी चाहिए और शेयर बाजार में अपने ऑप्शन ट्रेडिंग को सफल बनाने के लिए उपयोग कर सकते हैं!

हर कोई बुल मार्केट का इंतज़ार करता है और चढ़ते बाजार में पैसा कमाना चाहता है लेकिन अगर मार्केट नीचे भी गिर रहा है तब भी आप पैसा कमा सकते हैं बस आपको सही स्ट्रेटजी जानने की जरूरत है।

तो यहां पर हम वहीं स्ट्रेटजी के बारे में बात करेंगे, जिनसे आप गिरते हुए बाजार में भी, चढ़ते हुए बाजार में भी और बाजार अगर कहीं नहीं जा रहा है एक सीधे डायरेक्शन में भी जा रहा है तब भी आप पैसा कमा सकते हैं। बस ज़रुरत है तो स्ट्राइक प्राइस (strike price in hindi) की पूरी जानकारी होना और जिस भी ऑप्शन में आप ट्रेड कर रहे है उसकी एक्सपायरी (what is expiry in share market in hindi) को सही से चुनना।

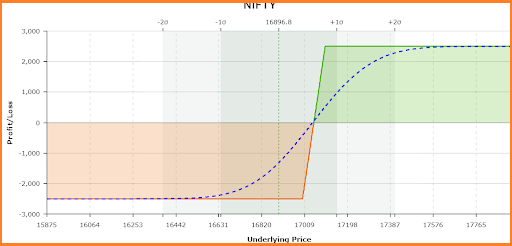

1. बुल कॉल स्प्रेड

सभी स्प्रेड स्ट्रेटजीओ में, बुल कॉल स्प्रेड सबसे लोकप्रिय है। यह स्ट्रेटजी तब काम आती है जब आप स्टॉक/इंडेक्स पर मामूली तेजी का नजरिया रखते हैं।

बुल कॉल स्प्रेड एक टू लेग स्प्रेड स्ट्रेटजी है जिसमें पारंपरिक रूप से एटीएम और ओटीएम ऑप्शन शामिल होते हैं। हालाँकि आप अन्य स्ट्राइक प्राइस का उपयोग करके भी बुल कॉल स्प्रेड बना सकते हैं।

बुल कॉल स्प्रेड को बनाने के लिए –

1 एटीएम कॉल ऑप्शन खरीदें (लेग 1)

1 ओटीएम कॉल ऑप्शन बेचें (लेग 2)

जब आप ऐसा करते हैं तो सुनिश्चित करें–

सभी स्ट्राइक एक ही स्टॉक या इंडेक्स से संबंधित हो और एक ही ऑप्शन एक्सपायरी के हो। इसे ऑप्शन ट्रेडिंग के एक उदाहरण (option trading example in hindi) से समझते है:

आउटलुक – मध्यम तेजी (बाजार के ऊपर जाने की उम्मीद है लेकिन ज्यादा तेजी की उम्मीद नही है)

दिनांक – 21 दिसम्बर 2021

निफ्टी स्पॉट – 17010

एटीएम – 17000 सीई, प्रीमियम – रु. 90/- रुपये – खरीदें

ओटीएम – 17100 सीई, प्रीमियम – 40/- रुपये – बेंचे

प्रीमियम के रूप में रु 90 का भुगतान करके 17000 CE खरीदें।

साथ ही 17100 CE का कॉल बेचें और प्रीमियम के रूप में 40 प्राप्त करें।

चूंकि 17100 CE से आपको प्रीमियम प्राप्त हुआ तो यहाँ नेट कैश फ्लो क्रेडिट और डेबिट यानी 40 – 90 = 50 के बीच का अंतर है।

आम तौर पर बुल कॉल स्प्रेड में हमेशा एक ‘नेट डेबिट’ होता है, इसलिए बुल कॉल स्प्रेड को ‘डेबिट बुल स्प्रेड’ भी कहा जाता है।

अब देखते है की इस स्ट्रेटेजी से एक ऑप्शन ट्रेडर को क्या फायदा और नुकसान होने की संभावना है।

कॉस्ट ऑफ स्प्रेड = -50

स्प्रेड रेंज : 17100 (हायर स्ट्राईक प्राइस) – 17000 (लोअर स्ट्राईक प्राइस) =100

निफ्टी लोट साईज = 50

अधिकतम नुकसान : -50 (कॉस्ट ऑफ स्प्रेड) * 50 (निफ्टी लोट साईज) = – 2500 रुपये

अधिकतम लाभ : 100 (स्प्रेड रेंज) – (कॉस्ट ऑफ स्प्रेड) = 50 रुपये * 50 (निफ्टी लोट साईज) = 2500 रुपये

2. बुल पुट स्प्रेड

अगर आप स्टॉक मार्केट में थोड़े कम वुलिश हैं और कम जोखिम के साथ ट्रेड करना चाहते है तो बुल पुट स्प्रेड स्ट्रेटजी बिल्कुल सही है क्योकि ये स्ट्रेटजी आपके जोखिमों को कम आपको ज्यादा मुनाफा कमाने में मदद करती है।

यह बुलिश ऑप्शन ट्रेडिंग रणनीतियों में से एक है जिसे ऑप्शन ट्रेडर तब लागू कर सकते हैं जब वे स्टॉक मार्केट में थोडे कम बुलिश हैं।

बुल कॉल स्प्रेड एक टू लेग स्प्रेड स्ट्रेटजी है जिसमें पारंपरिक रूप से ITM और OTM ऑप्शन शामिल होते हैं। हालाँकि आप अन्य स्ट्राइक प्राइस का उपयोग करके भी बुल कॉल स्प्रेड बना सकते हैं।

यहां पर भी आपको ध्यान रखना है कि दोनो पुट एक ही स्टॉक या इंडेक्स और एक ही समाप्ति तिथि होनी चाहिए।

बुल कॉल स्प्रेड को बनाने के लिए –

1 OTM पुट ऑप्शन खरीदें (लेग 1)

1 ITM कॉल ऑप्शन बेचें (लेग 2)

जब आप ऐसा करते हैं तो सुनिश्चित करें –

सभी स्ट्राइक एक ही स्टॉक या इंडेक्स से संबंधित हो और एक ही एक्सपायरी के हो।

उदाहरण के लिए –

दिनांक – 21 दिसम्बर 2021

निफ्टी स्पॉट – 17010

ओटीएम – 16900 पीई, प्रीमियम – रु. 30/- रुपये – खरीदें

एटीएम – 17000 पीई, प्रीमियम – 70/- रुपये – बेंचे

नेट कैश फ्लो क्रेडिट और डेबिट यानी 70 – 30 = 40

कॉस्ट ऑफ स्प्रेड = 40

स्प्रेड रेंज : 17000 (हायर स्ट्राईक प्राइस) – 16900 (लोअर स्ट्राईक प्राइस) =100

निफ्टी लोट साईज = 50

अधिकतम नुकसान : 100 (स्प्रेड रेंज) – (कॉस्ट ऑफ स्प्रेड) = -60 रुपये * 50 (निफ्टी लोट साईज) = -3000 रुपये

अधिकतम लाभ : 40 (कॉस्ट ऑफ स्प्रेड) * 50 (लोट साईज) = 2000 रुपये

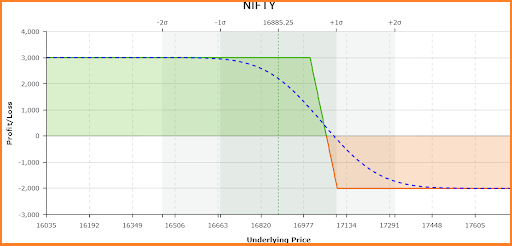

3. बियर कॉल स्प्रेड

बियर कॉल स्प्रेड भी एक टू लेग स्प्रेड स्ट्रेटजी है जिसमें परंपरागत रूप से ITM और OTM कॉल ऑप्शन शामिल हैं। हालाँकि आप अन्य स्ट्राइक का उपयोग करके भी स्प्रेड बना सकते हैं। याद रखें, दो चयनित स्ट्राइक (स्प्रेड) के बीच का अंतर जितना अधिक होगा, लाभ की संभावना उतनी ही अधिक होगी।

बुल कॉल स्प्रेड को बनाने के लिए –

1 OTM कॉल ऑप्शन खरीदें (लेग 1)

1 ATM कॉल ऑप्शन बेचें (लेग 2)

ध्यान रखे, सभी स्ट्राइक एक ही स्टॉक या इंडेक्स से संबंधित हो और एक ही एक्सपायरी के हो।

उदाहरण के लिए –

आउटलुक – मध्यम मंदी

दिनांक – 21 दिसम्बर 2021

निफ्टी स्पॉट – 17010

ओटीएम – 17100 सीई, प्रीमियम – रु. 30 /- रुपये – खरीदें

एटीएम – 17000 सीई, प्रीमियम – 90 /- रुपये – बेंचे

कॉस्ट ऑफ स्प्रेड : 90 – 30 = 60 रुपये

स्प्रेड रेंज : 17100 (हायर स्ट्राईक प्राइस) – 17000 (लोअर स्ट्राईक प्राइस) =100

निफ्टी लोट साईज = 50

अधिकतम नुकसान : 100 (स्प्रेड रेंज) – 60 (कॉस्ट ऑफ स्प्रेड) * 50 (निफ्टी लोट साईज) = – 2000 रुपये

अधिकतम लाभ : 60 (नेट प्रिमियम) * 50 (निफ्टी लोट साईज) = 3000 रुपये

4. बियर पुट स्प्रेड

यह स्प्रेड काफी हद तक बुल कॉल स्प्रेड के समान है और इसे लागू करना भी काफी आसान है। जब बाजार का दृष्टिकोण मध्यम रूप से मंदी का होता है, तो एक बियर पुट स्प्रेड को लागू करना चाहिए, यानी आप निकट अवधि में बाजार के नीचे जाने की उम्मीद करते हैं, जबकि साथ ही आप इसके बहुत नीचे जाने की उम्मीद नहीं करते हैं।

अगर आपको ‘मामूली मंदी’ की मात्रा निर्धारित करनी है, तो 4-5% मार्केट गिरने की उम्मीद लग रही हो। यदि बाजार सही (नीचे जाना) अपेक्षित है, तो बियर पुट स्प्रेड को लागू करने से मामूली लाभ होगा, लेकिन दूसरी ओर यदि बाजार ऊपर जाता है, तो ट्रेडर सीमित नुकसान के साथ मार्केट से निकल सकता है।

ट्रेडर इस स्ट्रेटजी को तब लागू करेंगे जब बाजार का दृष्टिकोण मध्यम रूप से मंदी का हो, यानी जब ट्रेडर्स बाजार के नीचे जाने की उम्मीद कर रहे हों, लेकिन बहुत ज्यादा नहीं।

इस स्ट्रेटजी में 1 ITM (In The Money) पुट ऑप्शन खरीदना और 1 OTM (Out of the Money) पुट ऑप्शन बेचना होता है। यह ध्यान रखना चाहिए कि दोनो पुट एक ही स्टॉक या इंडेक्स और एक ही समाप्ति तिथि के हो।

उदाहरण के लिए-

आउटलुक – मध्यम मंदी

दिनांक – 22 दिसम्बर 2021

निफ्टी स्पॉट – 16860

आईटीएम – 17000 पीई, प्रीमियम – रु. 160 /- रुपये – खरीदें

ओटीएम -16800 पीई, प्रीमियम – 60 /- रुपये – बेंचे

कॉस्ट ऑफ स्प्रेड : 60 – 160 = -100 रुपये

स्प्रेड रेंज : 17000 (हायर स्ट्राईक प्राइस) – 16800 (लोअर स्ट्राईक प्राइस) = 200

निफ्टी लोट साईज = 50

अधिकतम नुकसान : 100 (कॉस्ट ऑफ स्प्रेड) * 50 (निफ्टी लोट साईज) = – 5000 रुपये

अधिकतम लाभ : 200 (स्प्रेड रेंज) – 100 (कॉस्ट ऑफ स्प्रेड) * 50 (निफ्टी लोट साईज) = 5000 रुपये

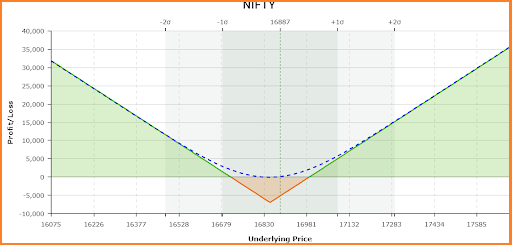

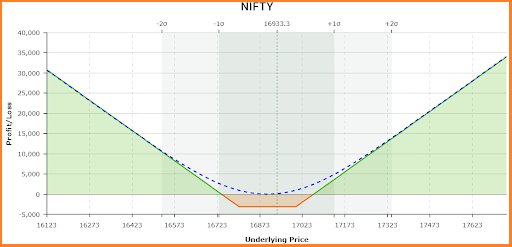

5. लॉन्ग स्ट्रैडल

लॉन्ग स्ट्रैडल ऑप्शन ट्रेडर के लिए बेस्ट स्ट्रेटेजी में से एक है। अगर ट्रेडर को लगता है कि मार्केट में वोलैटिलिटी है और वह डिसाइड नहीं कर पा रहा है कि किस साइड मार्केट मूव करने वाला है यानी उसको यह तो पता है कि मार्केट या तो बहुत तेजी से ऊपर जाएगा यह बहुत ही तेजी से नीचे जाएगा, लेकिन उसको यह क्लियर नहीं पता कि मार्केट कहां जाएगा।

तब उस कंडीशन में ऑप्शन ट्रेडर लॉन्ग स्ट्रैडले बनाते हैं। इस स्ट्रेटेजी से मार्केट जिस भी दिशा में जाए उसको लाभ ही होगा और ज्यादा से ज्यादा लाभ होगा।

इस स्ट्रेटजी का इस्तेमाल ट्रेडर्स किसी इवेंट पर ज्यादातर करते हैं क्योंकि उस समय हमें पता नहीं होता है कि उस इवेंट को मार्केट पॉजिटिव नोट समझेगी या नेगेटिव नोट इसलिए हम लॉन्ग स्ट्रैडल बनाते हैं जिससे कि मार्केट जिस भी दिशा में जाए हमें ज्यादा से ज्यादा लाभ हो।

इस स्ट्रेटजी में 1 एटीएम कॉल ऑप्शन खरीदना और 1 एटीएम पुट ऑप्शन खरीदना होता है। यह ध्यान रखना चाहिए कि दोनों विकल्प एक ही अंडरलाइंग के होने चाहिए, एक ही एक्सपायरी के होने चाहिए और एक ही स्ट्राइक के भी होने चाहिए।

उदाहरण के लिए-

दिनांक – 22 दिसम्बर 2021

निफ्टी स्पॉट – 16850

एटीएम – 16850 सीई, प्रीमियम – रु. 73 /- रुपये – खरीदें

एटीएम -16850 पीई, प्रीमियम – 65 /- रुपये – खरीदें

कॉस्ट ऑफ स्प्रेड : -73 – 65 = -138 रुपये

निफ्टी लोट साईज = 50

अधिकतम नुकसान : -138 (कॉस्ट ऑफ स्प्रेड) * 50 (निफ्टी लोट साईज) = – 6900 रुपये

अधिकतम लाभ : अनलिमिटेड

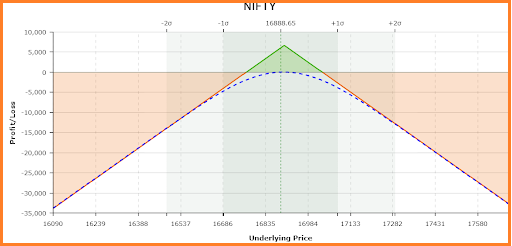

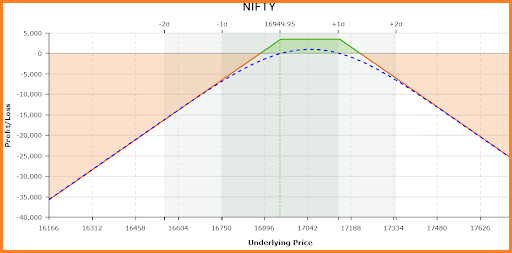

6. शॉर्ट स्ट्रैडल

शॉर्ट स्ट्रैडल, ट्रेडिंग में सबसे ज्यादा उपयोग में की जाने वाली स्ट्रेटजीओ में से एक है और इसको ऑप्शन ट्रेडर तभी उपयोग करते हैं जब उन्हें लगता है की मार्केट साइड वेज होने वाला है यानी कि मार्केट न तो ज्यादा ऊपर जाएगा और न ज्यादा नीचे जाएगा। तो इसलिए वह शॉट स्टेडल बनाते हैं और और अगर मार्केट डायरेक्शनल रहता है तो ट्रेडर को ज्यादा से ज्यादा लाभ होगा।

हालांकि कई ट्रेडर्स शॉर्ट स्ट्रैडल से डरते हैं (क्योंकि नुकसान अनकैप्ड हैं), लेकिन फिर भी काफी ट्रेडर्स कुछ मौकों पर अपने पीयर स्ट्रैटेजी पर शॉर्ट स्ट्रैडल में ट्रेड करना पसंद करते हैं। इसे समझने के निचे दिए गए ऑप्शन ट्रेडिंग उदाहरण (option trading example in hindi) को लेते है।

शॉर्ट स्ट्रैडल सेट करना काफी आसान है – एटीएम कॉल और पुट ऑप्शन (जैसे लॉन्ग स्ट्रैडल में) खरीदने के विपरीत आपको बस एटीएम कॉल और पुट ऑप्शन को बेचना होगा। जाहिर है कि नेट क्रेडिट के लिए छोटी स्ट्रेटजी बनाई गई है, क्योंकि जब आप एटीएम ऑप्शन बेचते हैं, तो आप आपको प्रीमियम मिलता है जो कि आपका लाभ होता हैं।

उदाहरण के लिए –

दिनांक – 22 दिसम्बर 2021

निफ्टी स्पॉट – 16890

एटीएम – 16900 सीई, प्रीमियम – रु. 60 /- रुपये – बेंचे

एटीएम -16900 पीई, प्रीमियम – 73 /- रुपये – बेंचे

नेट प्रिमियम : 60 + 73 = 133 रुपये

निफ्टी लोट साईज = 50

अधिकतम नुकसान : – अनलिमिटेड

अधिकतम लाभ : 133 (नेट प्रिमियम) * 50 (निफ्टी लोट साईज) = 6650 रुपये

7. लॉन्ग स्ट्रैंगल

लॉन्ग स्ट्रैंगल, लॉन्ग स्ट्रैडल के समान ही ऑप्शन ट्रेडिंग स्ट्रेटेजी है लेकिन उनके बीच एकमात्र अंतर यह है कि- एक स्ट्रैडल में, हमें एटीएम स्ट्राइक प्राइस के कॉल और पुट ऑप्शन खरीदने होते हैं जबकि स्ट्रैंगल में ओटीएम कॉल और पुट ऑप्शन खरीदना होता है। यहां, लाभ असीमित है और अधिकतम नुकसान सिर्फ आपका प्रीमियम है जो आपने ऑप्शन खरीदते समय दिया है।

लॉन्ग स्ट्रैंगल, लॉन्ग स्ट्रैडल मुकाबले थोडा कम जोखिम भरा है लेकिन इसमें कम लॉन्ग स्ट्रैडल मुकाबले थोड़ा कम लाभ मिलता है।

उदाहरण के लिए –

दिनांक – 22 दिसम्बर 2021

निफ्टी स्पॉट – 16920

ओटीएम – 17000 सीई, प्रीमियम – रु. 38 /- रुपये – खरीदें

ओटीएम -16800 पीई, प्रीमियम – 24 /- रुपये – खरीदें

कॉस्ट ऑफ स्प्रेड : -38 – 24 = -62 रुपये

निफ्टी लोट साईज = 50

अधिकतम नुकसान : -62 (कॉस्ट ऑफ स्प्रेड) * 50 (निफ्टी लोट साईज) = – 3100 रुपये

अधिकतम लाभ : अनलिमिटेड

8. शॉर्ट स्ट्रैंगल

शॉर्ट स्ट्रैंगल (या सेल स्ट्रैंगल) एक तटस्थ (Neutral) स्ट्रेटजी है जिसमें ओटीएम कॉल और ओटीएम पुट ऑप्शन एक ही स्टॉक या इंडेक्स और एक ही समाप्ति तिथि के साथ-साथ बेचे जाते हैं। इस स्ट्रेटजी का उपयोग तब किया जा सकता है जब ट्रेडर को यह उम्मीद हो कि निकट भविष्य में कोई स्टॉक या इंडेक्स बहुत कम अस्थिरता (Neutral) का अनुभव करेगा।

ये स्ट्रैग्गल भी ऑप्शन ट्रेडिंग में सबसे ज्यादा उपयोग में की जाने वाली स्ट्रेटजीओ में से एक है यह भी हमारी पिछली स्ट्रेटजी स्ट्रैडल की तरह ही काम करती है बस यह उससे थोड़ी अलग है यह स्ट्रेटजी हम तब लगाते हैं जब हमें लगता है कि मार्केट नहीं तो ज्यादा ऊपर जाएगा और ना ही ज्यादा नीचे जाएगा यानी एक सीधा डायरेक्सन में रहने वाला है।

हम स्ट्रैग्गल का उपयोग तब करते है जब आप ज्यादा जोकिम नही उठाना चाहते है तो आप इसमें कम जोखिम के साथ ट्रेड कर सकते हैं लेकिन यहां पर आपको जैसे जोखिम कम है वह वैसे ही लाभ भी कम मिलेगा।

उदाहरण के लिए –

दिनांक – 22 दिसम्बर 2021

निफ्टी स्पॉट – 16890

एटीएम – 16900 सीई, प्रीमियम – रु. 9 /- रुपये – बेंचे

एटीएम -16900 पीई, प्रीमियम – 63 /- रुपये – बेंचे

नेट प्रिमियम : 9 + 63 = 72 रुपये

निफ्टी लोट साईज = 50

अधिकतम नुकसान : – अनलिमिटेड

अधिकतम लाभ : 133 (नेट प्रिमियम) * 50 (निफ्टी लोट साईज) = 3600 रुपये

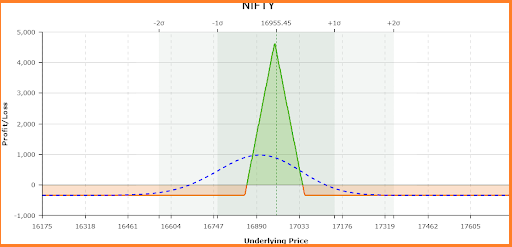

9. लॉन्ग बटरफ्लाई स्प्रेड

बटरफ्लाई स्प्रेड भी एक तटस्थ (Neutral) ऑप्शन ट्रेडिंग स्ट्रेटजीओं में से एक है जो एक निश्चित जोखिम और सीमित लाभ के साथ लॉन्ग पुट और शार्ट पुट के साथ बनायी जाती है। ये तटस्थ (Neutral) स्ट्रेटजी हैं जो एक निश्चित जोखिम और सीमित लाभ और हानि के साथ आती हैं। इसमें 1 आईटीएम पुट खरीदें, 2 एटीएम पुट बेचें और 1 ओटीएम पुट खरीदें। सभी ऑप्शन के स्ट्राइक मूल्य वर्तमान मूल्य से समान दूरी पर होने चाहिए।

मान लीजिए कि निफ्टी अभी 16960 रुपए पर चल रहा है और आपको इसमें बहुत कम अस्थिरता(Volatility) की उम्मीद हैं। तब आप 16850 पर 1 आईटीएम पुट ऑप्शन खरीदे, 16950 पर 2 एटीएम पुटऑप्शन बेचे, 17050 पर 1 ओटीएम पुट ऑप्शन खरीदकर आप लॉन्ग बटरफ्लाई बना सकते हैं।

सुनिश्चित करें कि ऑप्शन की स्ट्राइक कीमतें समान दूरी पर हैं। इसमें जो आपने टोटल प्रीमियम दिया है वह आपका अधिकतम नुकसान होगा और जो आपने प्रीमियम लिया है वह आपका अधिकतम लाभ होगा।

उदाहरण के लिए –

आउटलुक – तटस्थ(Neutral)

दिनांक – 22 दिसम्बर 2021

निफ्टी स्पॉट – 16960

1 आईटीएम – 16850 पीई, प्रीमियम – रु. 23 /- रुपये – खरीदें

2 एटीएम -16950 पीई, प्रीमियम – 53 /- रुपये – बेंचे

1 ओटीएम -17050 पीई, प्रीमियम – 90 /- रुपये – खरीदें

कॉस्ट ऑफ स्प्रेड : -23 -90 + 53*2 = -7 रुपये

स्प्रेड रेंज : 17050 (हायर स्ट्राईक प्राइस) – 16850 (लोअर स्ट्राईक प्राइस) = 200

निफ्टी लोट साईज = 50

अधिकतम नुकसान : -7 (कॉस्ट ऑफ स्प्रेड) * 50 (निफ्टी लोट साईज) = – 350 रुपये

अधिकतम लाभ : 4610 रुपये

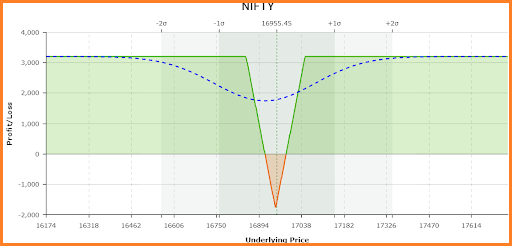

10. शार्ट बटरफ्लाई स्प्रेड

बटरफ्लाई स्प्रेड तटस्थ (Neutral) ऑप्शन ट्रेडिंग स्ट्रेटजीओं (option trading strategies in hindi) में से एक है जो एक निश्चित जोखिम और सीमित लाभ के साथ बुल और बियर स्प्रेड को जोड़ती है। ये तटस्थ(Neutral) स्ट्रेटजी हैं जो एक निश्चित जोखिम और सीमित लाभ और हानि के साथ आती हैं। इसमें एक इन-द-मनी कॉल बेचे, दो एट-द-मनी कॉल खरीदे और आउट-ऑफ-द-मनी कॉल बेचे। सभी ऑप्शन के स्ट्राइक मूल्य वर्तमान मूल्य से समान दूरी पर होने चाहिए।

मान लीजिए कि निफ्टी अभी 16960 पर चल रहा है और आपको इसमें बहुत कम अस्थिरता(Volatility) की उम्मीद हैं। तव आप 16850 पर 1 आईटीएम कॉल ऑप्शन बेचे, 16950 पर 2 एटीएम निफ्टी कॉल ऑप्शन खरीदे, 17050 पर 1 ओटीएम कॉल ऑप्शन बेचकर आप शार्ट बटरफ्लाई स्प्रेड बना सकते हैं। सुनिश्चित करें कि ऑप्शन की स्ट्राइक कीमतें समान दूरी पर हैं।

उदाहरण के लिए –

आउटलुक – तटस्थ(Neutral)

दिनांक – 22 दिसम्बर 2021

निफ्टी स्पॉट – 16960

1 आईटीएम – 16850 सीई, प्रीमियम – रु. 139 /- रुपये – बेंचे

2 एटीएम -16950 सीई, प्रीमियम – 50 /- रुपये – खरीदें

1 ओटीएम -17050 सीई, प्रीमियम – 25 /- रुपये – बेंचे

नेट प्रिमियम : 139 + 25 -50*2 = 64 रुपये

स्प्रेड रेंज : 17050 (हायर स्ट्राईक प्राइस) – 16850 (लोअर स्ट्राईक प्राइस) = 200

निफ्टी लोट साईज = 50

अधिकतम नुकसान : -1750 रुपये

अधिकतम लाभ : 64 (नेट प्रिमियम) * 50 (निफ्टी लोट साईज) = 3200 रुपये

Option Intraday Trading Hindi

अगर आपको ऑप्शन को एक्सपायरी तक होल्ड करके रखना है तो ऊपर दी गयी स्ट्रेटेजी (option trading strategie in hindi) काफी लाभदायक है, लेकिन अगर आप ऑप्शन में इंट्राडे ट्रेडिंग करना चाहते है तो उसकी स्ट्रेटेजी के लिए आपको कुछ और पहलूओं को ध्यान में रखना होता है।

ऑप्शन में इंट्राडे ट्रेडिंग के लिए आपको सही स्ट्राइक प्राइस का चयन करना और आवश्यक होता है क्योंकि आपको कम से कम समय में अपना प्रॉफिट बुक और लॉस को सीमित करना होता है।

वैसे तो बहुत से पैरामीटर और कई सर्वश्रेष्ठ इंट्राडे ट्रेडिंग इंडिकेटर (best indicator for intraday trading in hindi) है जो आपको सही ट्रेड लेने में मदद करते है, लेकिन अगर ऑप्शन ट्रेडिंग के सबसे ज़रूरी पहलू को देखे तो वह है ओपन इंटरेस्ट जो हर स्ट्राइक प्राइस पर कितनी नई पोजीशन ली गई है उसकी जानकारी देता है।

इसको एक उदाहरण से समझते है, मान लेते है कि निफ़्टी 17000 की वैल्यू पर ट्रेड कर रहा है अब मार्केट के ट्रेंड को समझने के लिए ATM स्ट्राइक प्राइस (यानी की 17000 के स्ट्राइक प्राइस) से 4-5 स्ट्राइक प्राइस ऊपर और नीचे के कॉल और पुट OI का डाटा लेकर उनको जोड़ना है।

यहाँ पर मान लेते है की कॉल के उन सभी स्ट्राइक प्राइस का OI 5,40,000 है वही दूसरी तरफ पुट के उन्ही स्ट्राइक प्राइस के OI की वैल्यू 4,70,000 है।

अब इससे ये ज्ञात होता है की कॉल ऑप्शन में ज़्यादा पोजीशन ओपन हो रही है। लेकिन ये पोजीशन में ज़्यादा अग्रेसिव एक बायर है या सेलर ये जानना भी बहुत ज़रूरी है।

क्योंकि अगर ये पोजीशन सेलर ओपन कर रहा है तो मार्केट बेयरिश है वही बायर OI की वैल्यू बढ़ाये तो बेयरिश।

अब इसकी जानकारी मिलती है OI के साथ प्राइस यानी के प्रीमियम को देखना। आपने जो भी स्ट्राइक प्राइस चुने थे अब उनमे से किस स्ट्राइक प्राइस के OI में सबसे ज़्यादा बदलाव आया है यानी की किस स्ट्राइक प्राइस का OI सबसे ज़्यादा बदला है।

उदाहरण के लिए 17200 और 17300 कॉल स्ट्राइक प्राइस का OI 1,20,000 और 1,50,000 अब ऐसे में आप कहेंगे की 17300 में ज़्यादा पोजीशन ओपन हुई लेकिन इसके साथ इसमें कितने प्रतिशत बदलाव आया वो भी देखना है तो मान लेते है की 17200 वाले में 25% और 17300 में 10% बदलाव आया।

तो यहाँ पर स्पष्ट हो गया कि 17200 वाले की डिमांड ज़्यादा है। इसके साथ अब इसका प्रीमियम देखे, अगर प्रीमियम की वैल्यू नेगेटिव में जा रही है यानी कि गिर रही है तो सेलर और अगर बढ़ रही है तो बायर OI को बढ़ा रहे है जिससे मार्केट के बेयरिश या बुलिश सेंटीमेंट की जानकारी मिलती है।

इसको और बेहतर तरह से विश्लेषण करने के लिए चार्ट में सपोर्ट और रेजिस्टेंस का इस्तेमाल भी कर सकते है।

निष्कर्ष

ऑप्शन ट्रेडिंग आम तौर पर उच्च जोखिम से जुडी होती हैं, ट्रेडर्स के पास कई बुनियादी रणनीतियाँ होती हैं जिनमें सीमित जोखिम होता है। और इसलिए जोखिम से बचने वाले ट्रेडर्स भी अपने रिटर्न को बढ़ाने के लिए ऑप्शन का उपयोग कर सकते हैं। हालांकि, किसी भी निवेश के नकारात्मक पहलू को समझना हमेशा महत्वपूर्ण होता है ताकि आप जान सकें कि आप क्या खो सकते हैं और क्या यह संभावित लाभ के लायक है। ऑप्शन में लाभ कमाने के लिए ऑप्शन ट्रेडिंग के नियम का पालन करें।

आप ट्रेडिंग में जो भी स्ट्रेटजी का इस्तेमाल करें तो सबसे पहले सुनिश्चित कर लें कि कौन सी स्ट्रेटजी तुम्हें कब उपयोग करनी है किस मार्केट कंडीशन में कौन सी स्ट्रेटजी लगानी है यह समझना बहुत जरूरी है। हमने Option Trading Strategies in Hindi लेख में आपको वेस्ट ऑप्शन ट्रेडिग स्ट्रेटजी से अवगत कराया है जिन्हे समझ कर आप अपनी ट्रेडिग यात्रा मे आगे वढे।

ऑप्शन ट्रेडिंग या शेयर मार्केट में निवेश करने के लिए यदि आप एक सही स्टॉकब्रोकर ढूंढ रहे है तो हमे संपर्क करे और हम आपको एक सही ब्रोकर और उसके साथ अकाउंट खोलने में मदद करेंगे: