बाकी ऑप्शन स्ट्रेटेजी भी पढ़ें

लॉन्ग स्ट्रैंगल भी ऑप्शन ट्रेडिंग स्ट्रैटेजी (option trading strategies in hindi) में से एक है, जिसमें एक आउट–आफ–द –मनी कॉल ऑप्शन और एक आउट–आफ–द–मनी पुट ऑप्शन खरीदा जाता है। दोनों एक ही स्टॉक या अंडरलेइंग एसेट और एक्सपायरी-डे के होते है। इस स्ट्रैटेजी में, यह एक लॉन्ग स्ट्रैडल के समान है, लेकिन अंतर यह है कि कॉल ऑप्शन और पुट ऑप्शन लॉन्ग स्ट्रैडल में अलग–अलग स्ट्राइक प्राइज पर हैं।

यह लॉन्ग स्ट्रैंगल स्ट्रैटेजी ट्रेडर को बाजार में अस्थिरता का फायदा उठाने में मदद करती है।

यह एक न्यूट्रल ट्रेंड स्ट्रैटेजी है, इसलिए ट्रेडर को प्राइज मूवमेंट की दिशा के बारे में निश्चित होने की आवश्यकता नहीं है। खरीदे गए कॉल और पुट ऑप्शंंस आउट–आफ–द–मनी हैं, इसलिए भुगतान किया गया प्रीमियम स्ट्रैडल में एट–द–मनी ऑप्शंंस से कम है।

यह एक लंबी स्ट्रैंगल स्ट्रैटेजी को कम खर्चीला बनाता है, लेकिन कॉल और पुट ऑप्शंंस की स्ट्राइक प्राइजों के बीच की अंतर के कारण मुनाफे को लाने के लिए प्राइज में मूवमेंट बहुत बड़ी होती है।

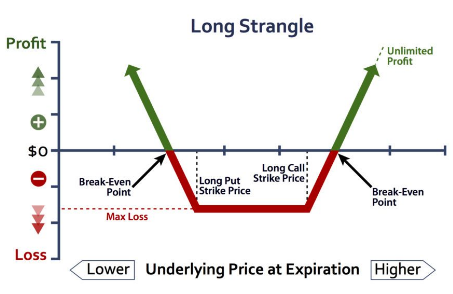

स्ट्रैंगल स्ट्रैटेजी सीमित नुकसान और असीमित मुनाफे का प्रोफाइल है।

इस रणनीति में नुकसान तब होता है, जब अस्थिरता बहुत कम या नहीं होती है। मुनाफा तब होता है, जब अपेक्षित रूप से बहुत अधिक अस्थिरता होती है, और स्टॉक की कीमत को सिर्फ कॉल और पुट के स्ट्राइक प्राइज से आगे बढ़ना पड़ता है और इनसे मुनाफा आने की शुरुआत हो जाती है।

लॉन्ग स्ट्रैंगल स्ट्रैटेजी टाइमिंग

लॉन्ग स्ट्रैंगल का उपयोग करने का सही समय वह है जब किसी घटना या समाचार के कारण आगामी भविष्य में बाजार में बहुत अधिक अस्थिरता दिखाई दे।

इस समय, ट्रेडर यह सुनिश्चित नहीं कर सकता है कि बाजार समाचार पर कैसे प्रतिक्रिया देगा, लेकिन वह निश्चित है कि एक प्रतिक्रिया होगी और इसलिए, बहुत अधिक उतार–चढ़ाव या प्राइज मूवमेंट होगा। ट्रेंड की दिशा की भविष्यवाणी किए बिना ट्रेंडर लॉन्ग स्ट्रैगल को लागू कर सकता है। यह इस ऑप्शन स्ट्रैटेजी का सबसे अच्छा हिस्सा है।

इसलिए, जब बाजार में बहुत अधिक अस्थिरता की उम्मीद होती है, तो ट्रेडर कम स्ट्राइक प्राइज पर थोड़ा (स्लाइटली) आउट–आफ–द–मनी पुट ऑप्शन खरीदता है और ऊंचे स्ट्राइक प्राइज पर थोड़ा आउट–आफ–द–मनी कॉल ऑप्शन खरीदता है।

यदि शेयर की कीमत कॉल स्ट्राइक प्राइज से ऊपर जाती है, तो कॉल ऑप्शन का उपयोग किया जाता है और मुनाफा में लाया जाता है और यदि अंडरलेइंग या स्टॉक कीमत पुट स्ट्राइक प्राइज से नीचे आती है, तो पुट ऑप्शन का प्रयोग किया जाता है और मुनाफे का भुगतान करता है।

हालांकि, यदि प्राइज में कोई बड़ा मूवमेंट नहीं है और प्राइज दो स्ट्राइक प्राइस जीई के अंदर ही रहता है, तो स्ट्रैटेजी नुकसान का कारण बनेगी।

लॉन्ग स्ट्रैंगल को कम खर्चीला बनाने के लिए इसमें सुधार कर लॉन्ग स्ट्रैंडल को बनाया जाता है।

इसमें आउट–आफ–द–मनी ऑप्शंंस के लिए भुगतान किया गया प्रीमियम, एट–द–मनी ऑप्शंंस के लिए भुगतान की गई राशि से कम है। हालांकि, इस अदला–बदली में दो स्ट्राइक प्राइजों के बीच एक विस्तृत श्रृंखला के कारण, मुनाफा कमाने के लिए प्राइज स्विंग को काफी बड़ा होना पड़ता है।

लॉन्ग स्ट्रैडल के मामले में, प्राइज को सिर्फ मुनाफा देने के लिए किसी भी दिशा में वर्तमान प्राइज से कहीं भी स्थानांतरित या मूव करना होता है।

लॉन्ग स्ट्रैंगल में नुकसान की क्षमता सीमित होती है और वह सिर्फ भुगतान किए गए दो प्रीमियमों की अधिकतम राशि हो सकती है। अधिकतम नुकसान की स्थिति तब होती है जब प्राइज कॉल और पुट के स्ट्राइक प्राइज के बीच रहता है।

इस स्ट्रैटेजी में मुनाफे की संभावना असीमित है।

ऐसा इसलिए है क्योंकि स्टॉक या अंडरलेइंग एसेट की कीमत किसी भी दिशा में किसी भी हद तक जा सकती है। इसमें कुल मुनाफे की गणना स्टॉक प्राइज और स्ट्राइक प्राइज के बीच अंतर के रूप में की जाती है। नेट प्रॉफिट की गणना भुगतान किए गए प्रीमियम की संख्या को घटाकर की जाती है।

लॉन्ग स्ट्रैंगल स्ट्रैटेजी के उदाहरण

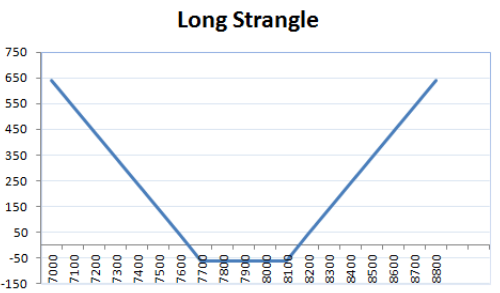

आईए अब हम इस बात पर चर्चा करें, कि वर्तमान में निफ्टी 7900 अंक पर है, और निवेशक ई बाजार में बहुत अधिक अस्थिरता या उतार–चढ़ाव की उम्मीद कर रहा है, लेकिन उस दिशा के बारे में नहीं कहा जा सकता है,लेकिन बाजार की दिशा का पूर्वानुमान नहीं है।

इस स्थिति में, निवेशक 7700 पर पुट ऑप्शन और 8100 पर कॉल ऑप्शन खरीदकर एक लॉन्ग स्ट्रैंगल को बनाता है। इसमें स्ट्राइक प्राइज अलग–अलग होती है, लेकिन अंडरलेइंग सिक्युरिटी और एक्सपायरी डेट समान होनी चाहिए। पुट ऑप्शन के लिए भुगतान किया गया प्रीमियम 28 है और कॉल ऑप्शनका प्राइज 32 है।

1. परिदृश्य-1

यदि निफ्टी 7900 अंक पर बंद हो जाता है, तो कॉल और पुट दोनों ऑप्शन एक्सपायर हो जाएंगे और भुगतान किया गया प्रीमियम खत्म जाएगा। इस स्थिति में शुध्द घाटा 28 + 32 = 60 का होगा।

इसलिए इस बात पर भी ध्यान दिया जाना चाहिए कि यह अधिकतम नुकसान है जो लॉन्ग स्ट्रैंगल का उपयोग किए जाने में हो सकता है।

इस बात पर भी ध्यान दें कि यदि लॉन्ग स्ट्रैंडल स्ट्रैटेजी का उपयोग किया गया था, तो 7900 पर कॉल और पुट ऑप्शन सभी एक्सपायर हो जाते थे और इसके परिणामस्वरूप प्रीमियम का नुकसान होता। हालांकि, भुगतान किया गया प्रीमियम लॉन्ग स्ट्रैंडल में एट–द–मनी ऑप्शंंस से बहुत अधिक होता।

2. परिदृश्य-2

यदि निफ्टी 8100 पर बंद हो जाता है, तब भी कॉल और पुट ऑप्शंंस एक्सपायर हो जाएंगे और परिणाम स्वरूप भुगतान किए गए प्रीमियम का नुकसान होगा। हालांकि, यदि लॉन्ग स्ट्रैंडल का उपयोग किया जाता है, तो इससे मुनाफा होता है। जबकि ओ.टी. (आउट आफ द मनी आप्शन) का किया गया भुगतान बहुत अधिक होता।

3. परिदृश्य-3

यदि निफ्टी 7400 पर बंद होता है, जो बहुत अधिक अस्थिरता या उतार–चढ़ाव का संकेत है, तो कॉल ऑप्शन एक्सपायर हो जाएगा और 32 रु की प्रीमियम भुगतान किया जाएगा। तब पुट ऑप्शन का प्रयोग किया जाएगा और मुनाफा (7700-7400) = 300 का होगा। पुट ऑप्शन के लिए प्रीमियम का भुगतान करने के बाद शुद्ध मुनाफा 300-28 = 272 का होगा।

इसमें 272-32 = 0240 की शुध्द अदायगी होगी। इस प्रकार, जब बाजार में उतार–चढ़ाव होता है, तो मुनाफे में बढ़ोत्तरी होती रहेगी, क्योंकि प्राइज वर्तमान प्राइज से दूर रहती है।

लॉन्ग स्ट्रैंगल के फायदें

- आउट–आफ–द–मनी ऑप्शंंस के लिए भुगतान किया गया प्रीमियम, आन–द–मनी ऑप्शंंस के लिए भुगतान किए गए प्रीमियम से कम है। इसलिए, लॉन्ग स्ट्रैंगल एक कम खचीर्ली स्ट्रैटेजी है।

- अधिकतम नुकसान का भुगतान प्रीमियम की राशि तक सीमित है।

- अधिकतम मुनाफा असीमित है।

लॉन्ग स्ट्रैंगल के नुकसान

- पुट और कॉल स्ट्राइक के प्राइजों के बीच अंतर के कारण, प्राइज मूवमेंट को मुनाफा कमाने के लिए बहुत बड़ा होना पड़ता है।

लॉन्ग स्ट्रैंगल स्ट्रैटेजी अब संक्षेप में

इस प्रकार, लॉन्ग स्ट्रैंगल ऑप्शन ट्रेडिंग स्ट्रैटेजी लॉन्ग स्ट्रैडल स्ट्रैटेजी संसोधित स्वरूप है।

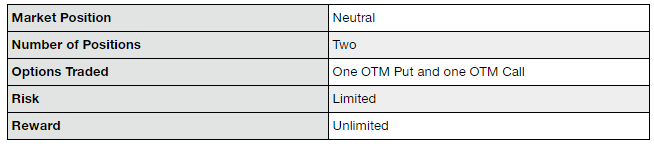

बाजार की स्थिति न्यूट्रल नंबर्स की संख्या दो ऑप्शन एक ओटीएम (आउट–आफ–द–मनी) पुट और एक ओटीएम (आउट–आफ–द–मनी कॉल होते है। इसमें नुकसान सीमित और मुनाफा असीमित होता है।

इसमें कॉल और पुट दोनों ऑप्शंंस स्ट्रैटेजी को कम खर्चीला बनाने के लिए खरीदें जाते है। ट्रेड–आफ की स्थिति में प्राइज सीमा में नुकसान बहुत अधिक होता है। इसलिए स्टॉक की प्राइज को मुनाफे में लाने के लिए एक बड़ा कदम दिखाना होगा।

यदि आप सामान्य रूप से ऑप्शन ट्रेडिंग या शेयर बाजार निवेश के साथ शुरूआत करना चाहते हैं, तो बस नीचे दिए गए फॉर्म में कुछ बुनियादी विवरण भरें।

यहां बुनियादी विवरण दर्ज करें और आपके लिए एक कॉलबैक की व्यवस्था की जाएगी!