बाकी ऑप्शन स्ट्रेटेजी भी पढ़ें

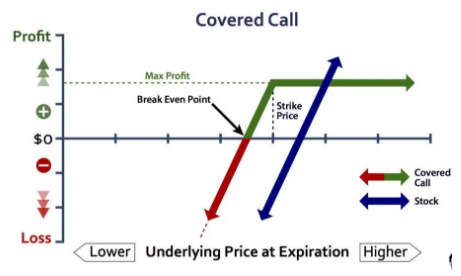

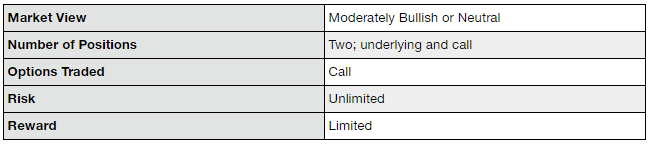

आप्शन ट्रेडिंग में कवर्ड कॉल रणनीति एक ऐसी आप्शन स्ट्रैटेजी है (options trading strategies in hindi), जो स्टॉक के मालिक को जोड़ती है, साथ ही स्टॉक या अंडरलेइंग पर एक आप्शन अनुबंध(कॉन्टैक्ट) भी करती है। ट्रेडर एक स्टॉक में लॉन्ग पोजीशन रखता है और साथ ही, वह प्रीमियम के माध्यम से आय उत्पन्न करने के लिए उसी स्टॉक पर कॉल आप्शन को बेचता है। इसे हम कॉल आप्शन की राइटिंग करना भी कह सकते है।

कवर्ड कॉल रणनीति उस समय अच्छी तरह से काम करती है, जब ट्रेडर बाजार की ओर बीच–बीच में बुलिश होता है। वह जानता है कि सिर्फ स्टॉक या अंडरलेइंग एसेट की होल्डिंग करने पर ही वह अच्छा मुनाफा नहीं कमा पाएगा। इसलिए, वह ऊंचे स्ट्राइक प्राइज पर, स्टॉक पर कॉल आप्शन बेचता है, और उस स्ट्राइक प्राइस तक प्रीमियम प्राप्त करता है।

चूंकि अब ट्रेडर मामूली रूप से तेजी या लगभग न्यूट्रल है, इसलिए ऊंचे स्ट्राइक मूल्य तक नहीं पहुंचा जाएगा और वह आप्शन कॉन्टैक्ट या अनुबंध की एक्सपायरी तक प्रीमियम प्राप्त करेगा।

यह रणनीति ट्रेडर को सीमित मुनाफा प्रदान करती है, हालांकि, नुकसान असीमित हो सकता है, क्योंकि ट्रेडर ने नीचे की कीमतों के मूवमेंट के विपरीत खुद को किसी भी प्रकार से सुरक्षित नहीं किया है।

इसलिए, इस रणनीति का उपयोग बहुत ही सावधानी से करने की आवश्यकता है वह भी तब जब ट्रेडर पूरी तरह इस बार तो लेकर निश्चित रहता है कि प्राइज में बहुत अधिक मूवमेंट नहीं होंगे।

इस प्रकार, एक कवर किए गए कॉल ट्रेड को बनाने के लिए, ट्रेडर को निश्चित संख्या में शेयरों को खरीदना चाहिए या उसके पास शेयर या स्टॉक पहले से ही होना चाहिए और फिर समान स्ट्राइक प्राइज पर समान संख्या में शेयरों के लिए आउट–आफ–द–मनी कॉल आप्शन बेचें।

इसके बाद ट्रेडर एक्सपायरी तक कॉल आप्शन के खत्म होने के लिए प्रयास और इंतजार करता है। यदि यह एक्सपायरी तक समाप्त हो जाता है, तो ट्रेडर अपने शेयरों को बनाए रखता है और समाप्ति तक प्रीमियम के माध्यम से भी स्थिर आय प्राप्त करता रहता है।

कवर्ड कॉल समय-निर्धारण

कवर्ड कॉल रणनीति को उपयोग करने का सबसे उपयुक्त समय तब होता है, जब निवेशक सिर्फ मध्यम रूप से तेजी या बाजार के प्रति न्यूट्रल (या निष्पक्ष) है। उन्हें उम्मीद है कि कीमत न तो बढ़ेगी और न ही बहुत नीचे जाएगी।

इस स्थिति में स्टॉक या शेयर की कीमत में वृद्धि के बिना, वह अभी भी स्टॉक के लिए कॉल आप्शन बेचकर (शॉर्ट कर) और प्रीमियम प्राप्त करके अपने होल्डिंग्स से लगातार आय प्राप्त करने का प्रबंधन कर सकता है।

यह रणनीति उन परिस्थितियों में बिल्कुल सही या उपयुक्त नहीं है, जब तक निवेशक बाजार की कीमतों के प्रति अत्यधिक तेजी या मंदी के लिए निश्चित नहीं है। यदि वह उम्मीद करता है कि कीमतें बहुत अधिक हैं, तो वह स्टॉक होल्डिंग ही बेहतर है।

उस स्थिति में, वह प्राइज बढ़ने के कारण मुनाफा कमाएगा और उसका मुनाफा कॉल आप्शन द्वारा सीमित या कैप नहीं किया जाएगा।

इस मामले में जब ट्रेडर स्टॉक की कीमतों पर अत्यधिक मंदी के लिए अनुमान लगाता है, तो उसे कॉल आप्शन बेचने (शार्ट सेल या राइट) के बजाए स्टॉक को बेचना और नुकसान को रोकना होगा।

यदि बाजार में मंदी बढ़ जाती है और स्टॉक कीमत बहुत कम हो जाती है, तो प्राप्त प्रीमियम स्टॉक के नुकसान की भरपाई के लिए पर्याप्त नहीं होगा।

कवर्ड कॉल रणनीति में अधिकतम मुनाफा कॉल आप्शन के स्ट्राइक मूल्य और स्टॉक की खरीद प्राइज, प्लस कॉल आप्शन को बेचने से प्राप्त प्रीमियम के बीच अंतर तक सीमित है।

इस रणनीति में अधिकतम नुकसान असीमित है। यह इस बात पर निर्भर करता है कि स्टॉक या शेयर की कीमत कितनी है। एकमात्र उद्धारकर्ता कॉल आप्शन बेचने पर प्राप्त प्रीमियम है।

कवर्ड कॉल के उदाहरण

कवर्ड कॉल स्ट्रैटेजी को समझने के लिए इन उदाहरणों को समझते है:-

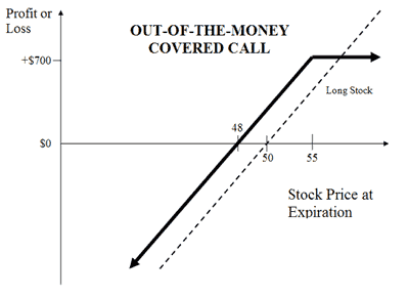

मान लीजिए कि एक ट्रेडर अदानी पावर के 100 शेयरों का मालिक है जो वर्तमान में ईएसओ के प्रत्येक ₹50 बाजार मूल्य पर हैं।

ट्रेडर को उम्मीद नहीं है कि कीमतें बहुत आगे बढ़ेंगी। इसलिए, एक स्थिर आय उत्पन्न करने के लिए, वह 100 शेयरों के लिए सीएसएस के स्ट्राइक प्राइस ₹55 के साथ एक कॉल आप्शन बेचता है।

कॉल विकल्प बेचने के लिए प्राप्त प्रीमियम ₹2 प्रति शेयर है, जो कुल ₹200 हो जाता है।

परिदृश्य-1

यदि अदानी पावर के शेयरों की कीमत ₹57 प्रति शेयर हो जाती है, तो कॉल आप्शन का प्रयोग किया जाएगा, क्योंकि शेयर की कीमत कॉल स्ट्राइक प्राइस से ऊपर जाती है। इसमें कुल मुनाफा ₹(57-55) *100 =₹200 होगा।

प्राप्त प्रीमियम ₹2*100 =₹200 होगा। इस प्रकार, शुद्ध अदायगी 200 + 200 =₹400 होगी। यदि कवर की गई कॉल नहीं बनाई गई होती, तो ट्रेडर को ₹(57-50)* 100 =₹700 का लाभ होता।

इस प्रकार, स्टॉक प्राइज ट्रेडर की अपेक्षाओं से अधिक हो गया और उसने सीमित लाभ कमाया।

परिदृश्य-2

यदि शेयरों की कीमत प्रति शेयर ₹54 तक जाती है, तो कॉल आप्शन का उपयोग नहीं किया जाएगा। ट्रेडर को ₹(54-50)*100 =₹400 का मुनाफा मिलेगा, साथ ही ₹200 का प्रीमियम भी मिलेगा।

उसे शुध्द मुनाफे 400 + 200 =₹600 का होगा।

इस मामले में, यदि कवर किया गया कॉल नहीं बनाया गया होता, तो मुनाफा सिर्फ ₹(54-50)* 100 = ₹400 होगा। इस प्रकार, कवर की गई कॉल तभी फायदेमंद होती है जब कीमतें मामूली रूप से चलती हैं

परिदृश्य-3

अगर अडानी पावर का शेयर मूल्य ₹40 तक गिर जाता है, तो व्यापारी नुकसान उठाएगा। कुल नुकसान ₹(50-40) * 100 =₹1000 के बराबर है।

कॉल आप्शन से प्रीमियम प्राप्त करने के बाद, शुद्ध घाटा ₹1000-200 =₹800 तक कम हो जाता है।

कवर्ड कॉल स्ट्रैटेजी के फायदे

कवर्ड कॉल आप्शन रणनीति का उपयोग करने के कुछ फायदे इस प्रकार है:-

- णनीति एक स्टॉक या शेयर से एक स्थिर आय उत्पन्न करने में मदद करती है,जो अन्यथा बाजार में अस्थिरता की कमी के कारण लाभ नहीं देगी।

- पारी स्टॉक की कीमतों में मूवमेंट से लाभान्वित हो सकता है।

कवर्ड कॉल स्ट्रैटेजी की कमियां

कवर्ड कॉल स्ट्रैटेजी में कुछ कमियां भी इन्हें भी जरूर ध्यान में रखें:

- रणनीति में असीमित नुकसान क्षमता है।

- कवर किए गए कॉल के उपयोग के कारण लाभ सीमित हो जाता है।

अगर आप शेयर बाजार में निवेश करना चाहते हैं, तो नीचे दिए गए फॉर्म को भरें और आगे हम आपकी सहायता करेंगे: